Сбербанк - обзор финансовых показателей по МСФО за 2019 год

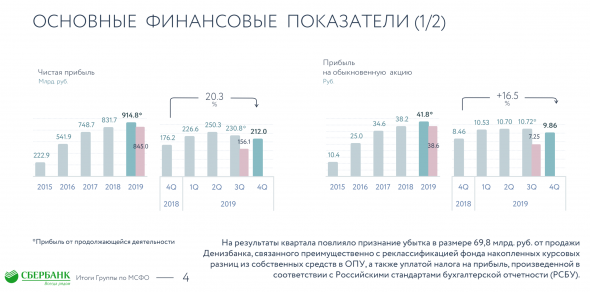

Сбербанк отчитался по МСФО за 2019 год и провел этот год с пользой. Чистые процентные доходы увеличились незначительно на 1,4%, чистые комиссионные доходы выросли на 13,6% до 497,9 млрд. Быстрыми темпами, более 10% растет и операционные расходы. ЧПМ держится выше 5%. Прибыль могла быть около 915 млрд рублей, однако в 2019 году Банк признал убыток от продажи турецкого Денизбанка в размере 69,8 млрд рублей, что значительно повлияло на прибыль.

Еще больше полезных материалов у меня в Telegram «ИнвестТема» и группе Вконтакте

Основные показатели:

Чистые процентные доходы: 1415 млрд руб. (+1,4%)

Чистые комиссионные доходы: 497,9 млрд руб. (+13,6%)

Операционные расходы: 724,6 млрд руб. (+10,2%)

Чистая процентная маржа: 5,52%

Чистая прибыль: 850 млрд руб. (+1,6%)

Расчетные мультипликаторы:

ROE: 20,5%

P/E: 5,97

P/B: 1,22

Капитал Группы увеличился на 16,4% до 4486,7 млрд рублей за счет создания «прочих резервов» под Базель III и нераспределенной прибыли.

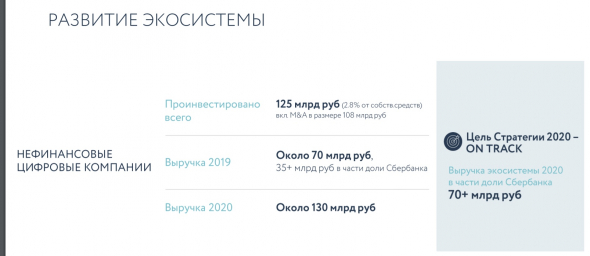

В целом, Сбербанк оставаясь историей стоимости умудряется прирастать в бизнесе, показывая опережающие темпы. Компания вышла на хорошую достаточность капитала и чувствует себя неплохо, развивая свою экосистему. На нее в 2019 году было потрачено более 80 млрд рублей.

Вместе с презентацией отчетности и стратегии, все больше становится понятно, что компания будет выплачивать 50% от чистой прибыли.

Можем посчитать примерный дивиденд по текущим (паническим) ценам. 50% от ЧП за 2019 год — 425 млрд рублей. Обращается на бирже 22587 млн акций, получается 18,8 рублей на акцию, что при текущих котировках означает 7,7% по обычке и 8,5% по префам. В условиях неопределенности, Сбербанк является компанией с достаточно понятным денежным потоком, оптимизированным бизнесом и привлекательной дивидендной политикой.

*Это исследование носит субъективный характер. Не является индивидуальной инвестиционной рекомендацией. Служит, для структурирования своих мыслей при принятии решения.