Финансовый кризис уже настал. Обзор долларовой ликвидности

На текущей неделе ФРС продолжает удивлять, на этот раз предложив РЕПО на 1 трлн долларов до конца текущей неделе , сроком кредитования от месяца до трех. До этого момента, с начала текущей неделе суточные РЕПО уже вышли на уровень 472 млрд долларов за неделю, т.е. более 100 млрд в день.

К усилиям ФРС подключились Банк Японии и ЕЦБ. Первый, сегодня заявил о широкой монетарной поддержке финансового рынка, второй – вчера провел заседание и расширил программу TILTRO-III направленную на предоставление ликвидности через стандартные инструменты монетарного стимулирования. В частности снижена ставка по обязательным резервам и другие метрики. Сегодня председатель комиссии объявит о фискальных мерах.

Рынки пока никак на это не реагируют, сегодняшний отскок можно с таким же успехом приписать технической коррекции, как и откликом на монетарные стимулы. Монетарным властям невдомек, что проблема не только в ликвидности, но и в реальном секторе. Конечно, снижение фондового рынка снижает обеспечение по кредитам, что провоцирует кредиторов выставлять новые требования заемщикам, также повышенная волатильность повышает гарантийное обеспечение к маржинальной торговле. Мы наблюдаем делевередж, что и сказывается на снижении финансовых рынках, что в условиях перекредитованности на низких ставках поставило под угрозу всю мировую финансовую систему.

Но это не все, коронавирус останавливает экономику и деньгами ее не спасти, т.к. масштабные карантины бьют по реальному сектору, а это уже путь к экономическому кризису. Участники рынка это понимают, как то, что деньги здесь не помогут, а нужно расширение госрасходов, но даже это в условиях карантинов не возможно. Только после того, как пандемия закончит свое шествие, можно будет расширять госрасходы, стимулируя спрос.

Тем временем, в условиях сокращения экономики и монетарного стимулирования спроса мир под угрозой инфляции спроса, спасибо ОПЕК за то, что не повысила цены на нефть, иначе получили бы еще и инфляцию предложения. Как бы не пришлось вместо расширения госрасходов снижать ставки в борьбе с инфляцией, пока об этом говорить рано, но риски более чем реальны.

Итак, начнем обзор денежного рынка США. В статье не будет обзора объемов РЕПО, так как я их публикую на ежедневной основе в своем канале телеграмм, куда вас и приглашаю https://teleg.one/khtrader

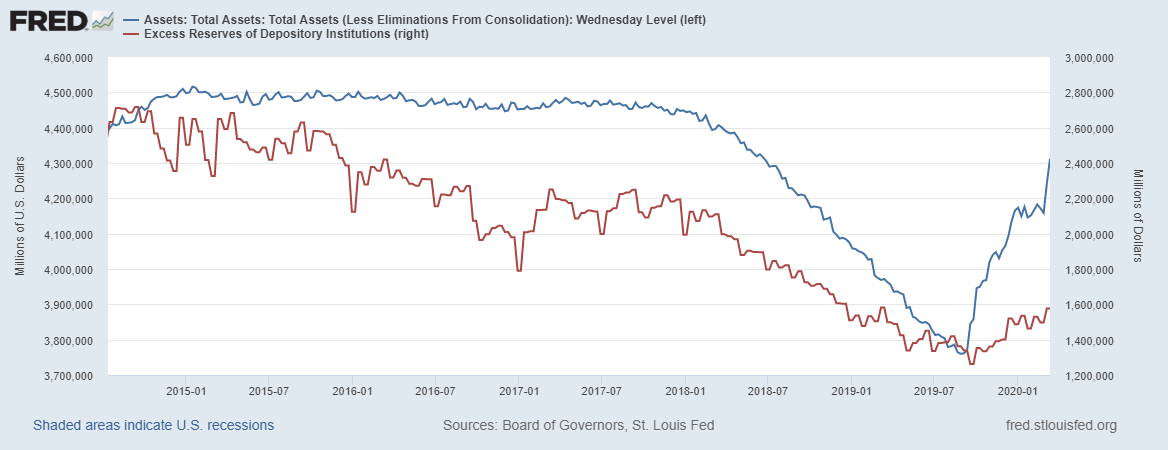

Результат расширения предоставления займов РЕПО - это рост баланса ФРС

На неделе баланс вырос на 70 млрд долларов и показатель уверенно движется к своим пикам, поставленных после цикла QE с 2010 года. До пиков осталось 200 млрд, с учетом новых объемов уже на следующей неделе баланс ФРС обновит исторический максимум, а это создает инфляционную нагрузку.

Красная линия – это избыточные резервы коммерческих банков, то, что показатель не растет, указывает на проблемы с ликвидностью в финансовой системе США. А ведь именно избыточные резервы обеспечивают надежность и «здоровье» финансовой системе.

Между данными показателями наблюдается жесткий дисбаланс.

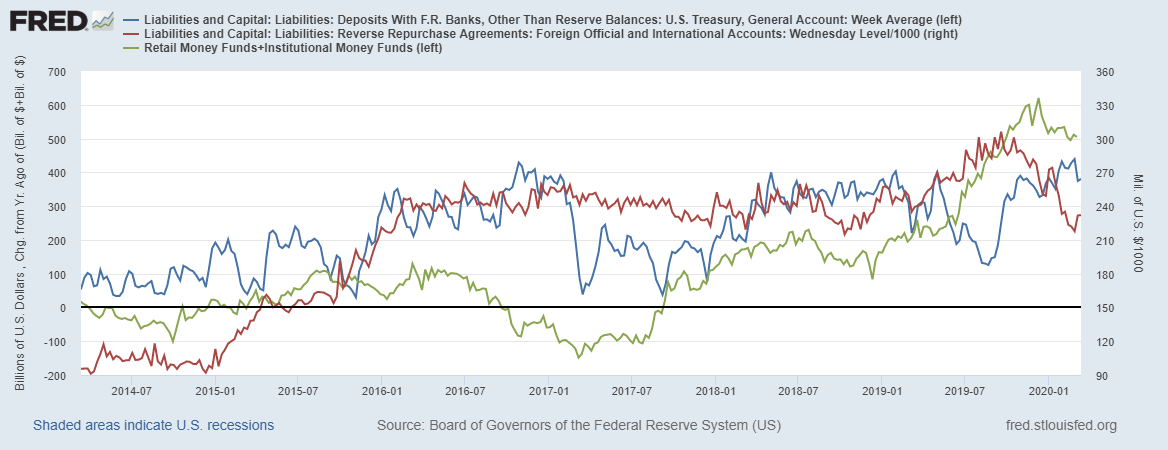

Перейдем к основным показателям поглощения ликвидности в финансовой системе США.

На сегодня, основные направления «утечки» ликвидности выступают следующие показатели:

Красная линия – счет Казначейства США. На неделе мы остались на месте, недалеко от исторических максимумов.

Зеленая линия – это вложения во взаимные фонды, инвестирующие в активы денежного рынка (короткие долги). Показатель нанесен в годовом выражении, т.е. изменения объемов вложений относительно прошлого года. На текущий момент мы видим небольшое сокращение показателя.

Синяя линия – это сделки РЕПО для нерезидентов, т.е. показатель спроса на доллары для вложений в финансовые активы США и прочие финансовые операции в долларах. После сильного снижение, мы наблюдаем попытку коррекции показателя, что естественно.

Ситуация с поглощением ликвидности в США смягчается, но остается напряженной. Казначейство держит счет на высоких уровнях, видимо под выплаты обслуживания госдолга.

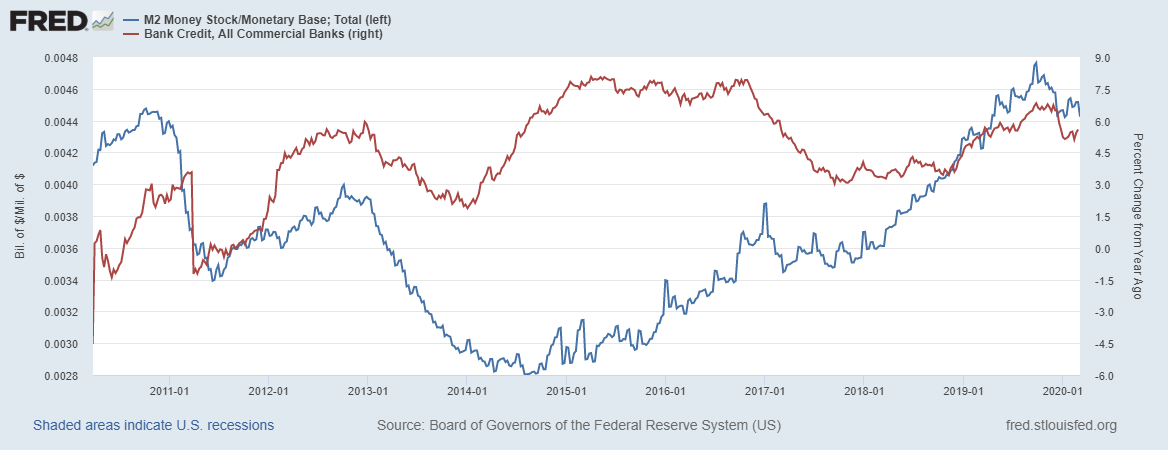

Денежная масса продолжает получать поддержку вышерассмотренных факторов, т.к. показатели поглощения ликвидности не «крадут» деньги, а меняют их свойства с «на транзакции» на «сбережения». Если просто, то меняется ликвидность денег.

На следующей иллюстрации нанесен денежный мультипликатор, который указывает на «здоровье» банковской системы и прямо влияет на создание денег. В теории низкие процентные ставки снижают данный показатель, но в условиях сжатия ликвидности монетарные власти замещают экономических агентов на денежном рынке, что не позволяет упасть показателю.

На неделе денежная масса выросла на скромные 3 млрд долларов, при этом в годовом выражении выросла на 7,3%, что создает инфляционный навес, при том что денежная база остается на месте, рассматриваемый показатель снижается. Такое положение дел угрожает инфляционным навесом.

Красная линия – это годовые темпы кредитования, кредиты очень чувствительны к данному показателю. Снижение ставки, сокращает инвестиции на денежном рынке в пользу инвестиций в реальном секторе, этот дисбаланс устраняется центральным банком в виде предоставление ликвидности (процесс замещения).

Пока обратный эффект от снижения ставок денежный рынок не получил, это угрожает ростом инфляции.

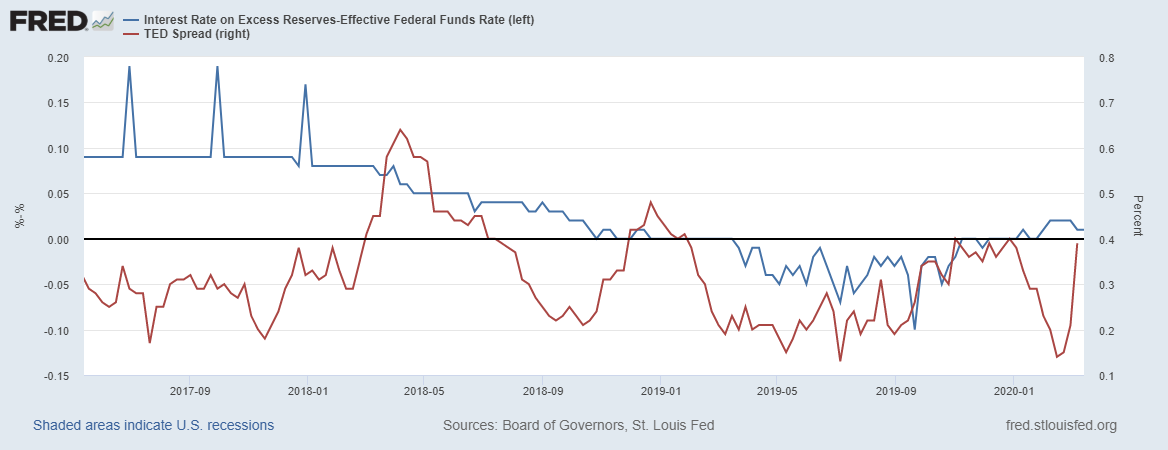

Дифференциалы ставок на следующей картинке.

Синяя линия – это спред между ставкой по избыточным резервам (статичная ставка, устанавливаемая ФРС) и эффективной (рыночной) ставкой. Показатель начал снова клонится к нулевой отметке, это означает, что рыночная ставка, которая формируется спросом\предложением на ликвидность (фонды) не успевает снижаться за учетной ставкой.

Красная линия – это ТЕД-спред. Связь национальной финансовой системы и международного рынка в Лондоне. Показатель агрессивно начал расти, сигнализируя о нехватке долларовой ликвидности на международном рынке. Это побудило ФРС расширить предложение денег с беспрецедентными объемами.

Далее оценим, как рынок оценивает перспективы учетной ставки до конца года.

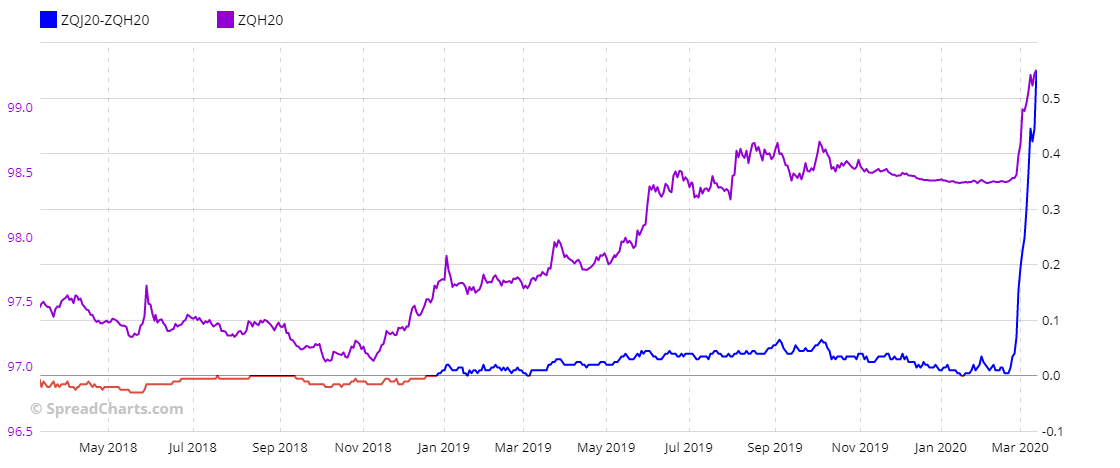

Синяя линия – это обратный спред на фьючерсы по 30-дневным облигациям, торгуемые на СМЕ. Спред взять между апрельскими и мартовскими контрактами, т.е. ожидания относительных цен фьючерсов на месяц вперед. Мы наблюдаем сильнейший рост показателя, т.е. рынок ждет снижение ставок 18-го марта еще на 0.5%. Причины этих ожиданий вполне обоснованы, предоставление двухнедельных РЕПО от ФРС идут по ставкам ниже 0,5%

Сиреневая линия – это мартовский фьючерс на 30-дневные облигации. Вот еще одна причина, по которой вложения во взаимные фонды на денежном рынке переписывают годовые максимумы, т.е. участники рынка продолжают ждать снижение ставок. Как только вектор в ожиданиях изменится, сразу пойдет отток из взаимных фондов денежного рынка.

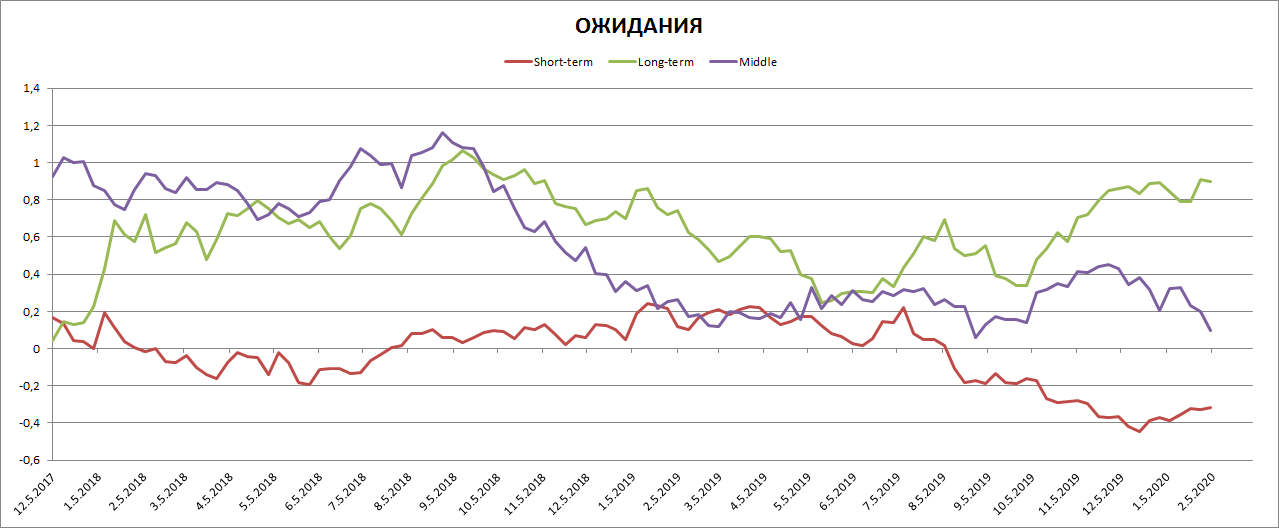

Замыкаем анализ денежного рынка США ожиданиями по фьючерсам на облигации всей криво доходности. Данные взяты из отчетов СОТ Комиссии по товарам и фьючерсам.

Зеленая линия – это фьючерсы на длинные облигации. Профессиональные участники рынка продолжают ожидать рост цен на фьючерсы 10-летних облигаций и выше. Любопытно, но доходность 10-леток уже падала ниже 0,5% годовых, что является историческим максимумом.

Зеленая линия – это фьючерсы на длинные облигации. Профессиональные участники рынка продолжают ожидать рост цен на фьючерсы 10-летних облигаций и выше. Любопытно, но доходность 10-леток уже падала ниже 0,5% годовых, что является историческим максимумом.

Красная линия – это чистая позиция профучастников по фьючерсам на короткие облигации. Здесь продолжают ожидать снижение цен на векселя, что соответствует росту ставок на денежном рынке. Видимо ждут коррекцию.

Главное о чем сигнализирует такое распределение ожиданий, это хеджеры продолжают ставить на углубление инверсии кривой доходности между ставками рынка капиталов и денежного рынка. Уточнение, рассмотренные данные приходятся на 03.03.2020 год, нас будут больше интересовать данные на текущей неделе, который выйдут в следующую пятницу.

ВЫВОД

Ситуация на денежном рынке остается неоднозначной, но хуже всего, не смотря на то, что потребительская инфляция растет, а инфляционные ожидания снижаются, это создаёт риск стагфляции в экономике США. В таких условиях ФРС может устроить сюрприз и объявить QE-4, т.е. снизить ставку до ноля и озвучит план выкупа активов по кривой доходности. Только так можно запустить рост ожидаемой инфляции, но, на мой взгляд, у ФРС нет возможности это сделать до того, как пройдет эпидемия в США.

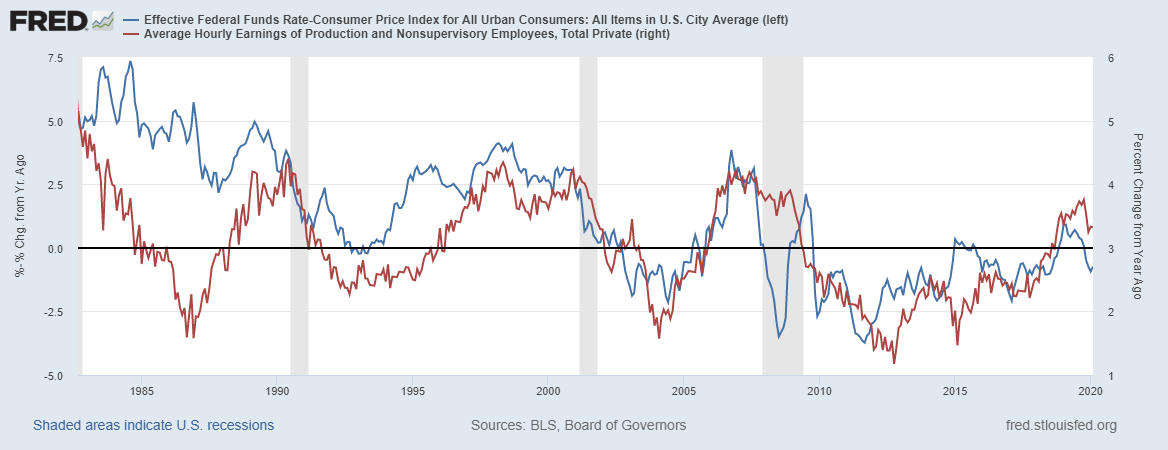

На картинке ниже связь ставки и почасовой зарплаты в США. Здесь косвенная связь через инфляцию и деловой цикл

Показатели нанесены в годовой динамике, т.е. изменения от года к году. Из этого следует простой вывод, со снижением ставки к нолю это будет соответствовать снижению доходов американцев. Еще раз уточню, связь между ставкой и почасовой зарплатой косвенная, через деловой цикл, т.е. доходы американцев также будут обратно пропорциональны инфляции и прямо пропорциональны деловому циклу.

Монетарными мерами ФРС пытается спасти долговой рынок США, который является основным инвестиционным инструментом для мировых пенсионных и прочих консервативных фондов, если его не удержать, то это обвалит США и вызовет дефолт по внешнему долгу. Оценка достаточности действий ФРС для спасения долгового рынка США требует отдельных исследований, но только проблемных студенческих долгов сейчас 1,5 трлн долларов и они нарастают, т.е. для крупнейшей экономики мира эти вливания капля в океане, а вот угроза ускорения инфляции вполне себе реальна. Или народ, как всегда, заплатит за чужие ошибки.

Приглашаю всех в свой канал Телеграмм: https://teleg.one/khtrader