Матрица. Дефляция.

Этот пост - продолжение серии “Матрица”.

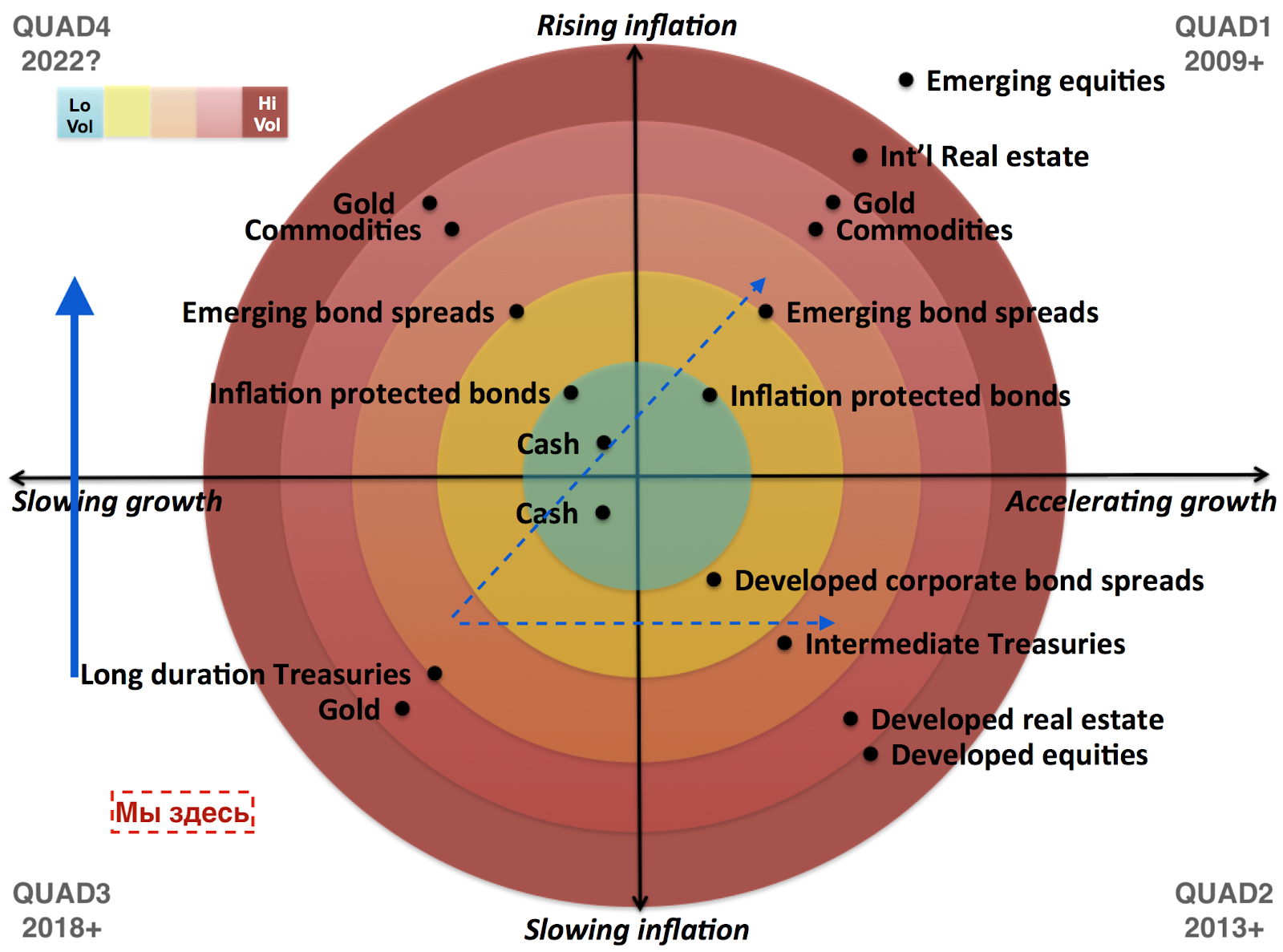

Для сокращения объема поста, я не не стану приводить описание модели снова. Только картинка:

Вы можете почитать об этом здесь.

Рецессия 2020?

Похоже, объявление ВОЗом статуса пандемии официально открывает дверь мировой экономики в рецессию.

Я ванговал начал писать о надвигающемся кризисе два года назад. Самым любопытным для меня в ретроспективе этой истории, оказалось тогдашнее название цикла из четырех статей

Сетап 3-й фазы.

Три актива работают в этой фазе: кэш, золото и долгосрочные трежерис.

- Полная доходность американских акций (SPY) с момента начала переключения из фазы 2 в 3, в конце января 2018, составляет на сегодня -8%

- Золота (IAU) за тот же период 17%

- Долгосрочных трежерис (SPTL) 35%

Если в Вашем инвест-портфеле только акции и только одной страны, то, вероятно, такой копилке будет в следующие несколько лет нелегко.

Больше, чем просто нефть.

Посмотрите: все сырьевые индексы пробили сопротивления вниз и, после ретеста, отправились дальше на юг:

Сырье является наиболее угнетенным активом во 2-й и 3-й фазах матрицы. Так и происходит с 2013 года. Так может продлиться еще несколько лет...

Именно поэтому для российского инвестора иметь страновую диверсификацию - весьма актуально.

Дефляционный шок.

Наиболее яркое событие данной фазы.

Взгляните на спред индекса доллара к SPX двухнедельной давности:

Все уже давно было готово к развивающемуся сейчас всплеску острой нехватки ликвидности и падению цены всех активов, включая золота, к защитным валютам.

Дефляционный шок связан, в первую очередь, с чрезмерным использованием маржи участниками рынка в погоне за доходностями в эпоху низких ставок. Именно они испытывают резкий дефицит ГО ликвидности в моменты обвалов рынков акций, а точнее их производных — дерривативов.

Таких событий может быть несколько за одну рецессию.

Он открывает инвестору с кэшем окна возможностей. Его деньги снова ценны и востребованы. Время покупать!

Что дальше?

Власти будут пытаться решить проблему, задействуя старые монетарные инструменты, которые:

- уже неэффективны (снижение ставки).

- недостаточны (снабжение ликвидностью участников рынка и в особенности маркетмейкеров).

Поскольку реальные проблемы заключены в циклическом кризисе старшего порядка и находятся в немонeтарном поле.

Следующей фазой матрицы (4-я) является Стагфляция. Падение роста экономики при высокой инфляции.

Для того, чтобы в ней оказаться, необходимы огромные по масштабам и длительные по срокам усилия государств. Такие, как, например, программы строительства скоростных автобанов в Германии, электрификации Советской России, строительства скоростных железных дорог в Китае.

Сделать это будет непросто по ряду причин:

- Сопротивление неоднородных элит и территорий.

- Боязнь имущими разрушения сложившегося экономического уклада, и перенастройки модели в пользу неимущих.

Я не уверен, что экономика выйдет из дефляционной фазы раньше, чем в 23-м гг.

К сожалению, это грустное и безденежное для большинства время;(

Но поживем-увидим...

Мой портфель.

На утро субботы загружен акциями уже на 23% и испытывает просадку в 4%.

Покупал как на этой, так и на прошлой неделях.

Примечательно, что оба WEB-терминала, как IB так и Saxo, работали с перебоями в пиковые дни и часы.

Что мне с этого?

- Время действовать. Когда другим страшно - это сигнал постепенно увеличивать агрессивность позиций. И чем меньше эмоций - тем лучше. Холодный расчет размера лота. Ваша ИС точно предусматривает купить на этих уровнях так много?

- Дальний горизонт. То, что сейчас происходит - погружение в рецессию, а точнее в ее дефляционную фазу. Хорошо, если она пройдет быстро. Но это может быть всерьез и надолго.

- Запас прочности. Будет наивным строить свою инвест-модель на очередном V-shape и повторении 2009 & 2019. Имеет ли Ваша инвестиционная система запас прочности на случай U, W или даже L рецессии?

Подробности в телеграм-канале проснувшегося медведя

Весенних Вам выходных!