В поисках дна на фондовых рынках

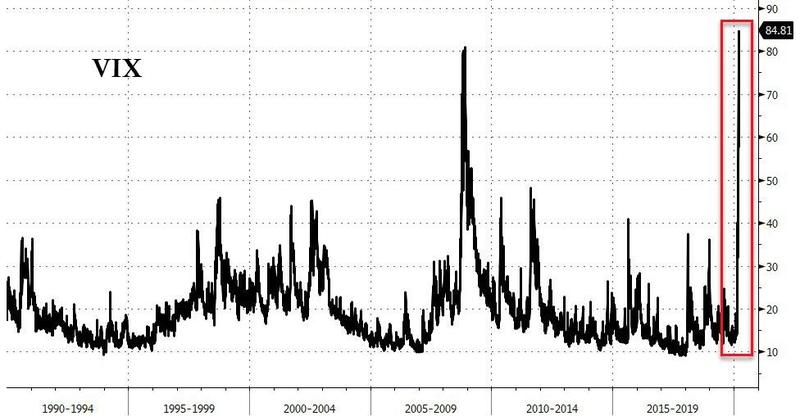

Итак, паника на фондовых рынках США зашкаливает. Многие фундаментальные и технические показатели находятся на многолетних экстремумах, если не исторических рекордах. Индекс волатильности VIX, отражающий страхи инвесторов относительно творящегося на финансовых рынках безумия, достиг максимального значения за всю историю своего существования:

Это же справедливо и для индекса волатильности доходности трежерис (TYVIX):

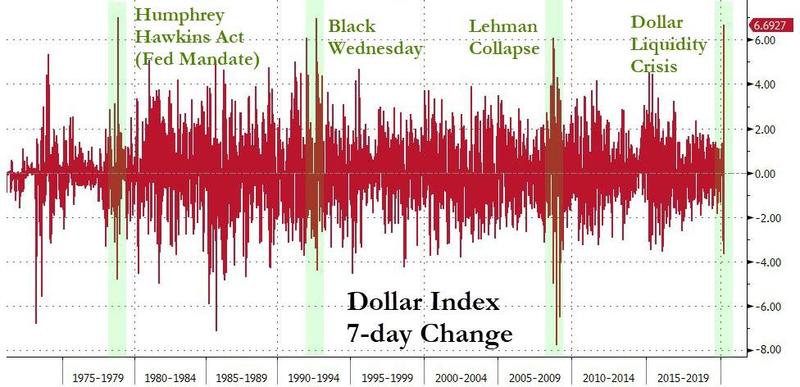

Впечатляет и семидневный рост индекса доллара. С 1970-х годов было лишь три момента, когда он рос подобными темпами или выше (Black Wednesday — это обрушение фунта стерлингов стараниями Сороса в 1992 году):

Исторический антирекорд поставил дневной возврат комбинированного портфеля из акций и трежерис. Это значит, что большое число так называемых «риск–парити» хедж–фондов испытывает значительное давление в настоящий момент:

Капитализация банковского сектора США вернулась к средним значениям своего 30–летнего диапазона и находится на уровне 1996 года!

Что еще более важно, аналогичную динамику показывает и отношение капитализации фондового рынка США к ВВП страны, где также достигнут уровень середины 90–х годов:

Обратите внимание на скорость снижения этого показателя, ранее подобное наблюдалось лишь на пике финансового кризиса 2008–2009 годов (после чего последовала коррекция).

Однако, в отличие от времен Великой рецессии, мы уже получили от Пауэлла очередной (уже пятый по счету) раунд QE на $700 млрд, снижение ставок до нуля, снижение резервных требований к коммерческим банкам до нуля, запуск масштабных долларовых свопов с ведущими ЦБ мира, выкуп коммерческих облигаций, кредитование прайм–дилеров под залог акций…

И, наконец, вишенка на этом торте ликвидности — Белый Дом рассматривает возможность покупки акций в качестве составной части обширного плана корпоративного бейлаута. Это в дополнение к прочим стимулирующим экономику мерам на сумму порядка $1,2 млрд. Вот уж воистину, если бы эпидемии коронавируса не было — ее стоило бы придумать!

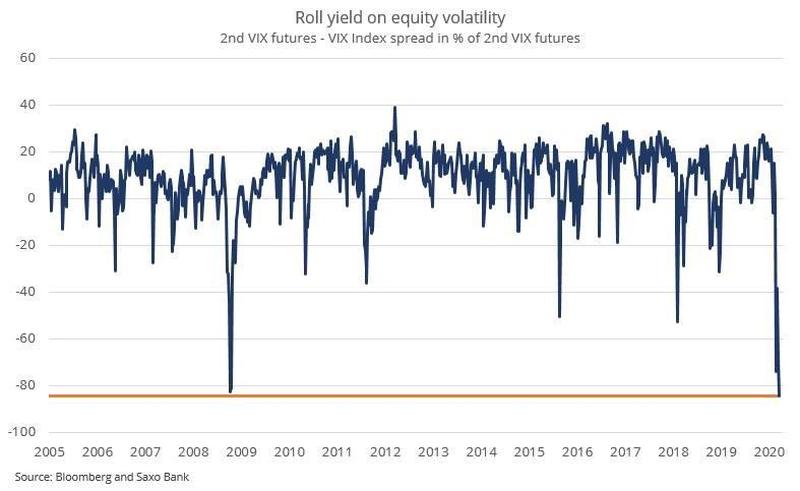

На этом фоне беквордация между майским фьючерсом на VIX и текущим значением индекса волатильности побила рекорды 2008 года. Эта ситуация отражает довольно простой факт — рынок просто не сможет находиться в текущем состоянии хоть сколько–нибудь длительное время. Спад волатильности и начало восстановления (благодаря фискально–монетарным стимулам властей по всему миру) в ближайшее время неизбежны.

Удивительно, как всего за несколько недель рынки (и прайм–дилеры) получили все, чего они безуспешно добивались на протяжении последних несколько лет. Коронавирусная истерия это история о том, как в современном мире решает вовремя придуманный инфоповод. Причем даже не важно, насколько он реален — главное чтобы он вообще был. А СМИ сделают все остальное…

Ранее я полагал, что мы можем увидеть 2200 по S&P 500 (с возможностью локального выноса еще ниже), прежде чем фондовые рынки развернутся. Однако монетарное буйство денежных властей с большой вероятностью остановит этот обвал уже на уровне 2300.

Единственное, нельзя исключать сценарий при котором индексы сделают еще один резкий нырок вниз, после чего их закроют «на карантин» на несколько недель. В этом случае выкупать рынок на дне будут исключительно прайм–дилеры, а остальную публику пригласят «к столу» после хорошего гепа вверх на открытии…

Но она напомнила мне одну недавнюю историю с всем известным тут видеоблогером, который насчитал 9 или 10 причин за рост доллара и призывал покупать, а зеленый вниз пошел, наплевав на все перечисленные причины :)

Индекс бакса говорит о том, что ликвидности не хватает. Недавно попадалась статья, в которой говорилось, о дефиците 13 или 14 триллионов $. Тут даже ФРС бессильно. А если вспомнить всевозможные деривативы цена которых перевалила за квадриллион… ХЗ что будет. Может развернемся на 2300, а может и нет :)