Глубина коррекции на фондовом рынке США впечатляет

Американские фондовые индексы не в полной мере отражают глубину и масштаб происходящей на рынке коррекции (или обвала, если быть более точным). Поэтому для полноты картины имеет смысл рассмотреть несколько дополнительных показателей.

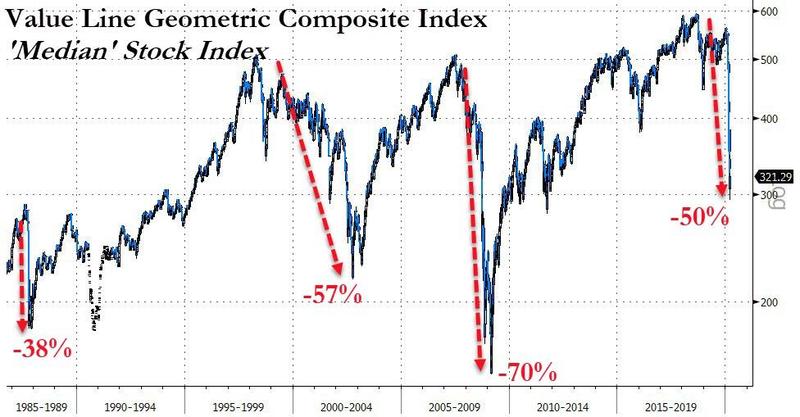

Например так называемый «индекс средней акции», рассчитываемый как среднее геометрическое для массива из цен более полутора тысяч американских компаний. В настоящий момент его падение от достигнутых в конце 2018 года максимумов составило 50%, что близко к значениям кризиса пузыря доткомов (57%) и уже превысило показатели биржевого краха 1987 года (38%):

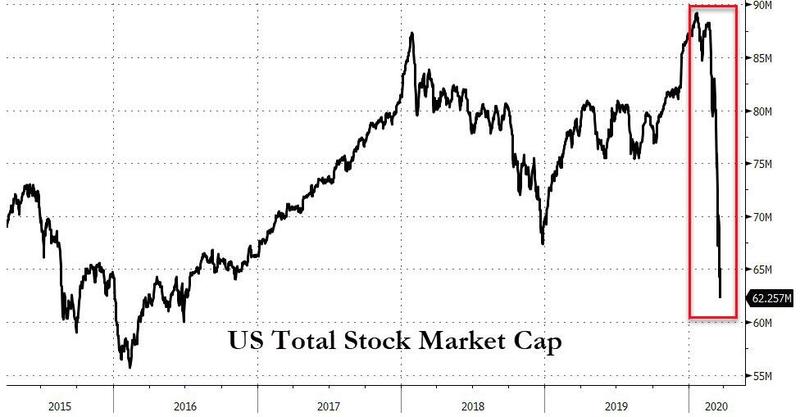

Общая капитализация фондового рынка США откатилась к значениям 2015 года, за неполный месяц обнулив результаты достигнутые на протяжении последних пяти лет:

При этом показатель соотношения рыночной капитализации к ВВП вернулся к середине исторического диапазона, наблюдаемого с начала 1990–х годов:

Примечательно выглядит динамика объема позиций хедж–фондов во фьючерсах на индекс S&P 500. Резкое снижение открытого интереса не имеет аналогов за всю историю наблюдений. К середине марта этот показатель упал к значениям 13–летней давности, по сути речь идет о массовом маржин–колле большинства управляющих активами:

Таким образом, масштаб реальной коррекции на фондовых рынках США оказывается намного глубже, чем это можно было бы предположить изучая одни только индексы. При этом резкое снижение их капитализации способно значительно усилить эффективность мер монетарного стимулирования, запущенных крупнейшими ЦБ мира.

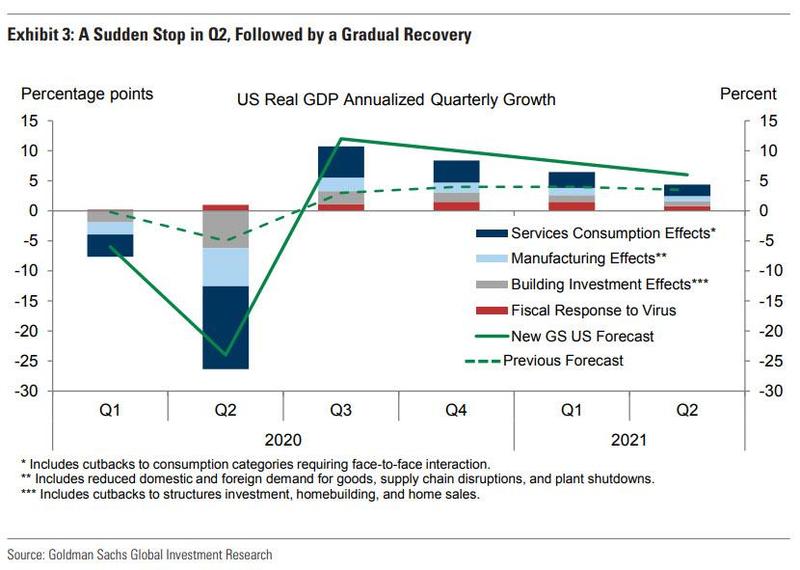

p.s. Аналитики Goldman Sachs ожидают снижения ВВП США на 24% во втором квартале, однако начиная с третьего квартала последует быстрое V–образное восстановление:

Белый Дом, в свою очередь, планирует расширить фискальное стимулирование экономики до $2 трлн, что составляет примерно 10% от ВВП страны.

Ранее, я ожидал что целевой уровень коррекции составит 2300 (возможно 2200) по индексу S&P 500. Однако сейчас все более склоняюсь к мысли, что рынок может ждать еще одна финальная волна распродаж до ключевого уровня в 2000 пунктов и ниже. После этого биржи закроют «на карантин» с последующим открытием торгов внушительным гепом вверх (на позитиве от завершения эпидемии). В текущей ситуации это бы выглядело достаточно логичным:

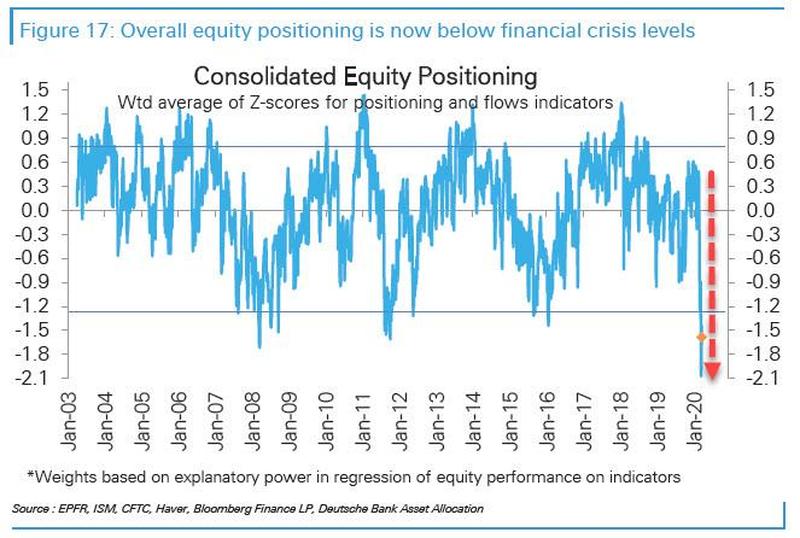

p.p.s. Индикатор консолидированной аллокации капитала инвесторов в акции от Deutsche Bank упал к минимальному значению за всю историю наблюдений с 2003 года! По сути из рынка вытряхнули если еще не всех, то очень многих. Это указывает на скорое достижение точки разворота рынком (по времени, а не глубине оставшегося падения).