Кризисы капитализма. Прибыль или человек?

Здравствуйте, коллеги!

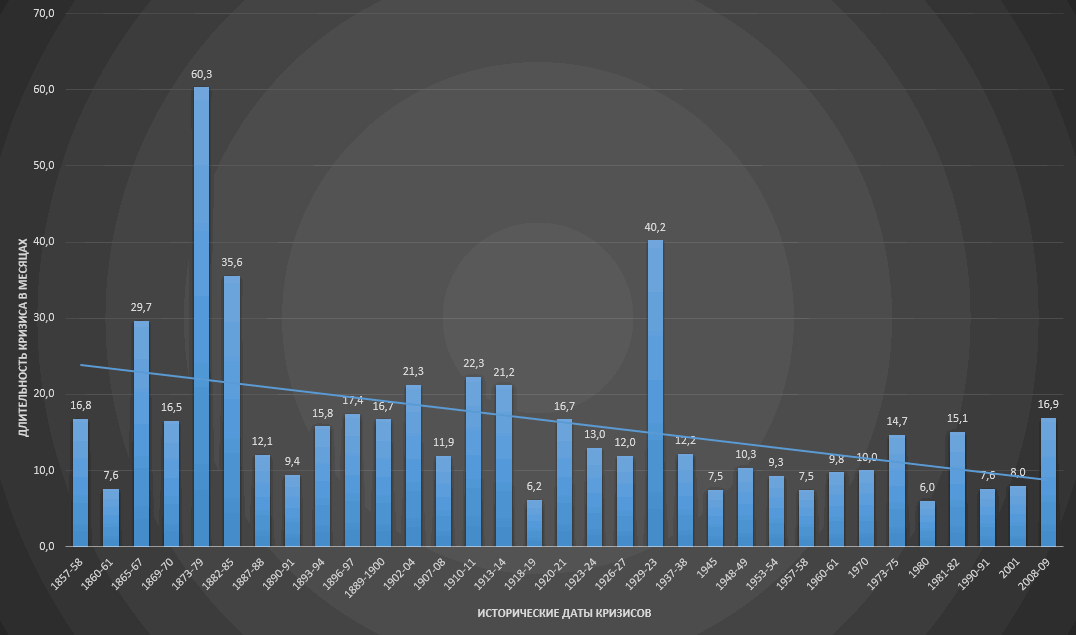

Решил пойти простым способом извлечения длительности каждого из кризисов из выше обозначенной картинки. Если американские коллеги (скрин взят из новостного видео) правильно и пропорционально отрисовали, то получаем следующий график:

Длительность кризисов в месяцах:

Существенные падения рынка в кризисы:

Биржевой крах 1873 года (также известен как Паника 1873 года) — обвальное падение цен на акции, вызванное паникой спекулянтов на фондовых биржах в Австрии, Германии и Соединённых Штатах Америки. Биржевые крахи стали причиной мирового экономического кризиса 1873—1896 годов в Европе и США, получившего название «Долгая депрессия».

Окончание Франко-прусской войны вызвало общий подъём производства в Германии. Значительная часть пятимиллиардной контрибуции была затрачена Германией на уплату государственных долгов германских государств. На фондовый рынок Западной Европы внезапно были выброшены сотни миллионов свободного капитала, искавшего себе выгодного применения.

Главной ареной биржевого ажиотажа сделались Германия (в 1870—1873 годах здесь было основано 958 акционерных обществ с капиталом в 3 600 000 000 марок), Австрия и Соединённые Штаты Америки. Постройка новых железных дорог, покупка свободных городских земель и застраивание их домами — таковы были излюбленные формы спекуляции. Особенно свирепствовала спекуляция последнего рода в Вене, и в Вене же последовала прежде всего неизбежная реакция. 8 мая 1873 года на Венской фондовой бирже началась паника, закончившаяся полным крушением биржевых спекулянтов. Несколько позже последовал биржевой крах и в Германии.

Депрессия 1920-21 резкая дефляционная рецессия в Соединенных Штатах и других странах, начиная с 14 месяцев после окончания Первой мировой войны . Это продолжалось с января 1920 по июль 1921 года Степень дефляции не только большой, но большой по сравнению с сопровождающим снижением реального продукта.

Был короткий после Первой мировой войны спада сразу после окончания войны , которая продолжалась в течение 2 -х лет, что затрудняет поглощение миллионов ветеранов в экономику. Экономика начала расти, но еще не завершили все корректировки в переходе от войны к мирной экономике. Факторы , идентифицированные как способствующие спаду включают возвращение войск, которые создали волну в гражданской рабочей силы и проблемы в поглощении ветеранов; снижение профсоюзных раздоров; Изменения в фискальной и денежно - кредитной политике; и изменения ценовых ожиданий.

Вели́кая депре́ссия (англ. Great Depression) — мировой экономический кризис, начавшийся в октябре 1929 года с биржевого краха в США и продолжавшийся до 1939 года. (Наиболее остро с 1929 по 1933 год). 1930-е годы в целом считаются периодом Великой депрессии.

Великая депрессия наиболее сильно затронула США, Канаду, Великобританию, Германию и Францию, но ощущалась и в других государствах. В наибольшей степени пострадали промышленные города, в ряде стран практически прекратилось строительство. Из-за сокращения спроса цены на сельскохозяйственную продукцию упали на 40—60 %.

Корни Великой Депрессии лежат в целом комплексе переплетающихся между собой факторов. К их числу, по мнению кейнсианцев, относятся:

- Борьба бизнеса за свободу на рынке;

- Снижение рыночного спроса при увеличении доходов населения;

- Особенности коллективной психологии, приводящие к тому, что люди начинают один за другим выводить свои инвестиции из производственной отрасли, поддавшись слухам и панике;

- Неэффективное ведение бизнеса;

- Слишком низкая кредитная ставка;

- Кризис на рынке инвестиций, связанный с махинациями на фондовой бирже;

- Недостаток денежной массы, связанный с привязкой доллара к ограниченному золотому запасу.

Сторонники австрийской школы выдвигали другие причины:

- Недостаточную ликвидацию убыточных предприятий после Первой Мировой войны;

- Доминирование тяжёлой промышленности над производством товаров широкого потребления, что привело к неспособности экономики отвечать на покупательский спрос;

- Кредитная экспансия 1921-29 годов, вызвавшая стремительный рост денежной массы в стране и инфляцию.

- Борьба бизнеса за свободу на рынке;

- Снижение рыночного спроса при увеличении доходов населения;

- Особенности коллективной психологии, приводящие к тому, что люди начинают один за другим выводить свои инвестиции из производственной отрасли, поддавшись слухам и панике;

- Неэффективное ведение бизнеса;

- Слишком низкая кредитная ставка;

- Кризис на рынке инвестиций, связанный с махинациями на фондовой бирже;

- Недостаток денежной массы, связанный с привязкой доллара к ограниченному золотому запасу.

Сторонники австрийской школы выдвигали другие причины:

- Недостаточную ликвидацию убыточных предприятий после Первой Мировой войны;

- Доминирование тяжёлой промышленности над производством товаров широкого потребления, что привело к неспособности экономики отвечать на покупательский спрос;

- Кредитная экспансия 1921-29 годов, вызвавшая стремительный рост денежной массы в стране и инфляцию.

Чёрный понедельник (англ. Black Monday) — понедельник 19 октября 1987 года — день, в который произошло самое большое падение Промышленного индекса Доу-Джонса за всю его историю, — 22,6 %. Это событие затронуло не только США, а быстро распространилось по всему миру. Так, фондовые биржи Австралии потеряли к концу октября 41,8 %, Канады — 22,5 %, Гонконга — 45,8 %, Великобритании — 26,4 %.

При этом, однако, катастрофе не предшествовали никакие важные новости или события, видимых причин для обвала не было. Это событие поставило под сомнение многие важные предположения, лежащие в основе современной экономической науки, выдвинутых австрийской экономической школой: теорию рационального экономического поведения человека, теорию рыночного равновесия и гипотезу эффективного рынка.

Некоторое время после краха торговля на мировых фондовых рынках была ограничена, поскольку вычислительная техника того времени не справлялась с огромным количеством поступавших заказов. Это ограничение торговли позволило Федеральной резервной системе и центральным банкам других стран принять меры по сдерживанию распространения мирового финансового кризиса.

Пузырь доткомов (англ. Dot-com bubble) — экономический пузырь, существовавший в период приблизительно с 1995 по 2001 год. Кульминация произошла 10 марта 2000 года, когда индекс NASDAQ достиг 5132,52 пункта (дневной пик) в течение торгов и упал более чем в полтора раза при закрытии.

Пузырь образовался в результате взлёта акций интернет-компаний (преимущественно американских), а также появления большого количества новых интернет-компаний и переориентировки старых компаний на интернет-бизнес в конце XX века. Акции компаний, предлагавших использовать Интернет для получения дохода, баснословно взлетели в цене. Такие высокие цены оправдывали многочисленные комментаторы и экономисты, утверждавшие, что наступила «новая экономика», на самом же деле эти новые бизнес-модели оказались неэффективными, а средства, потраченные в основном на рекламу, и большие кредиты привели к волне банкротств, сильному падению индекса NASDAQ, а также обвалу цен на серверные компьютеры.

Ипотечный кризис в США (англ. subprime mortgage crisis) — финансово-экономический кризис, проявившийся резким ростом количества невыплат по ипотечным кредитам с высоким уровнем риска (субстандартная ипотека, выданная заёмщикам с уровнем кредитного скоринга ниже 600), учащением случаев отчуждения банками заложенного недвижимого имущества, а также вызванное ими падение цен на ценные бумаги, обеспеченные субстандартными закладными. Этот кризис стал началом финансового кризиса 2007—2008 годов, переросшего в мировой экономический кризис.

Традиционно в США доля ипотечных кредитов с высокой долей риска находилась на низком уровне в 8 %; в 2004—2006 годах она выросла до приблизительно 20 % от общего числа выданных ипотечных кредитов (и даже выше в некоторых регионах США). Значительную часть (в 2006 г. более 90 %) составляли кредиты с плавающей процентной ставкой[3]. Увеличение доли субстандартных кредитов[ком. 1] было одним из проявлений более общей тенденции снижения стандартов кредитования, а также вывода на рынок более рискованных ипотечных продуктов. При этом потребительское кредитование в США приобретало всё большую популярность: в конце 2007 г. доля долговых обязательств от общей суммы располагаемого личного дохода выросла до 127 % (в 1990 г. она составляла 90 %), что в значительной мере было вызвано широким распространением ипотечного кредитования.

2020 год... Изменится ли парадигма?

===

О других "мелких" кризисах в сводном доступе достаточно информации.

2020 год... Изменится ли парадигма?

===

О других "мелких" кризисах в сводном доступе достаточно информации.

Мировая капиталистическая модель не работает на Человека в полной мере, возникают постоянные "пузыри", кризисы перепроизводства, "революции", войны (включая современные, - гибридные).

Или человек в погоне за прибылью забывает всё Человеческое.

Этот кризис закончится как обычно: перераспределением капиталов, рынков, ослаблением одних участников, усилением других и появлением новых союзов (Батька упирается конечно ;) ) и у нас будет всё хорошо.

Очень похоже что формируется основание параболы (возможно будем локомотивом смены парадигмы) на плане выше годового.

Индекс РТС (RTSI) годовой план:

Или человек в погоне за прибылью забывает всё Человеческое.

Этот кризис закончится как обычно: перераспределением капиталов, рынков, ослаблением одних участников, усилением других и появлением новых союзов (Батька упирается конечно ;) ) и у нас будет всё хорошо.

Очень похоже что формируется основание параболы (возможно будем локомотивом смены парадигмы) на плане выше годового.

Индекс РТС (RTSI) годовой план:

При подготовке топика использовались данные с сайта protoforma.pro

Расчёты моделей производились с использованием программного комплекса Skilful Pro.