О ситуации на рынках

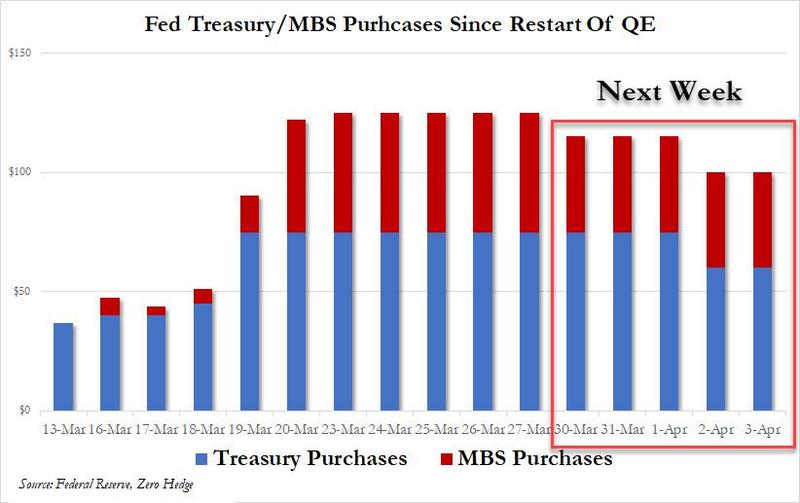

Главная новость недели — после утверждения в Конгрессе и Сенате, законопроект о выделении $2 трлн на помощь экономике США был наконец подписан президентом Трампом. Реакция Пауэлла последовала незамедлительно, ФРС сократит масштаб «QEternity» (бесконечного QE) на $25 млрд в день, начиная с 1 апреля:

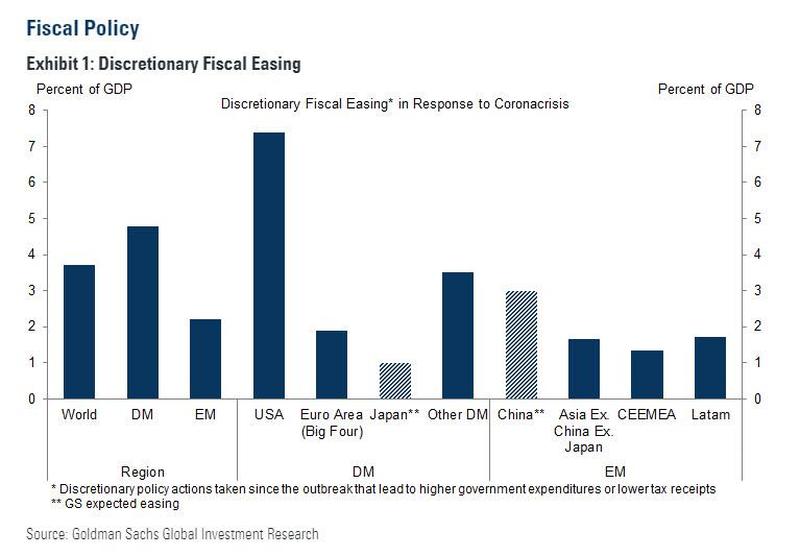

По величине предоставляемого реальному сектору бюджетного стимулирования США уверенно занимают первое место в общемировом зачете:

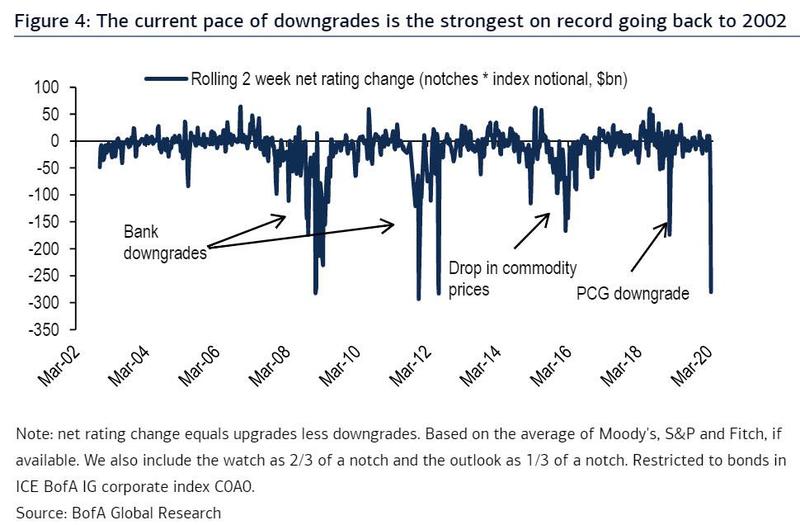

С другой стороны, рейтинговые агентства начали снижать рейтинги коммерческих облигаций максимальным темпом за всю историю наблюдений:

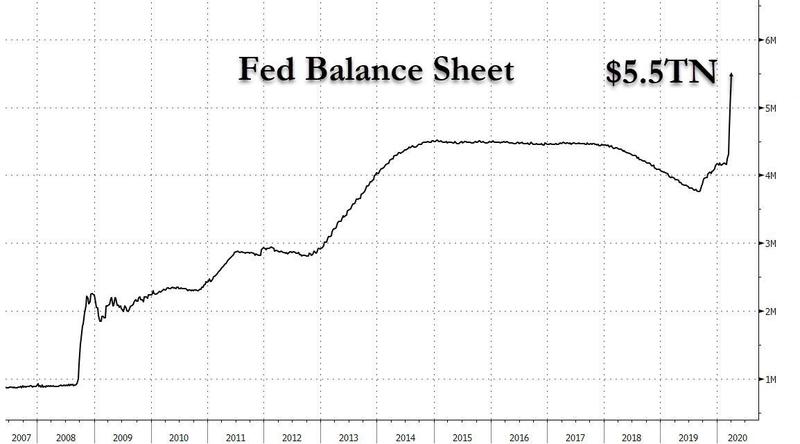

Поэтому, несмотря на рекордное увеличение баланса ФРС, которое мы наблюдали в последнюю неделю:

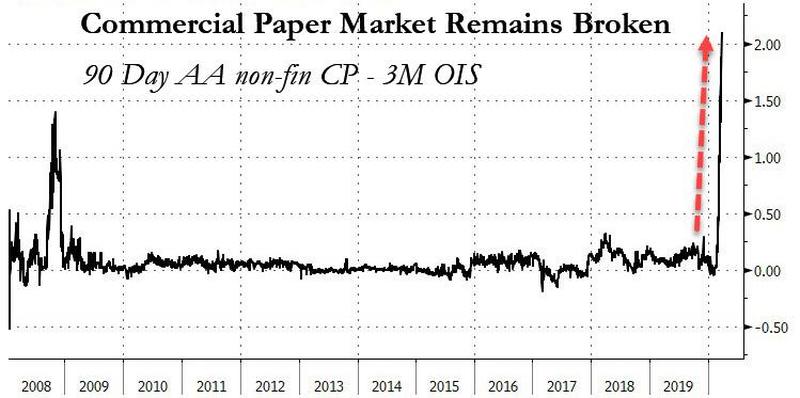

Спред между трехмесячными коммерческими облигациями нефинансового сектора и трехмесячным фьючерсом на индексный своп овернайт находится на максимальных значениях за всю историю наблюдений:

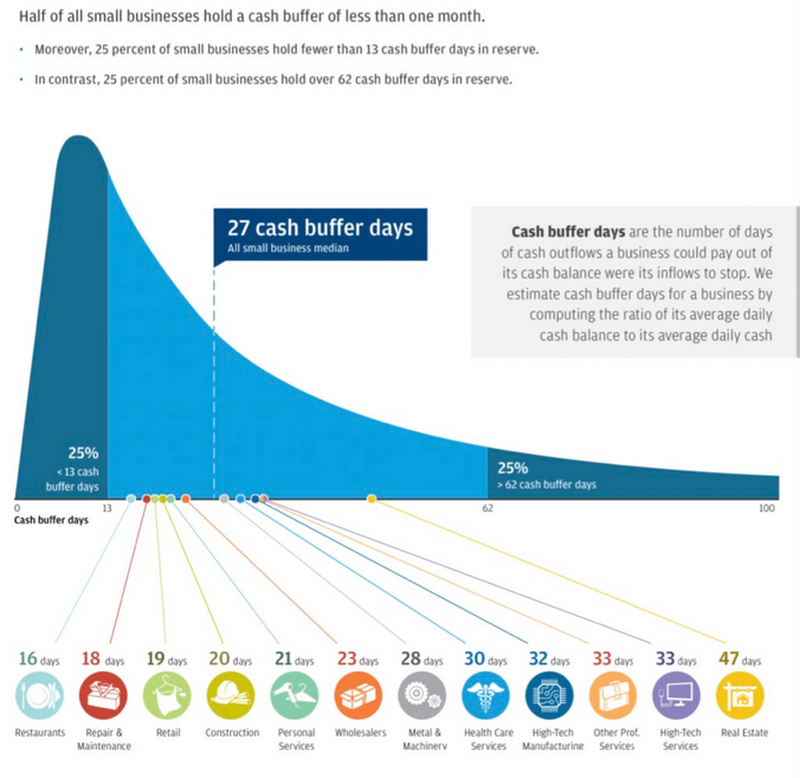

Также стоит учесть, что только половина малых предприятий в США имеет достаточный запас наличности, чтобы продержаться «на карантине» хотя бы 27 дней:

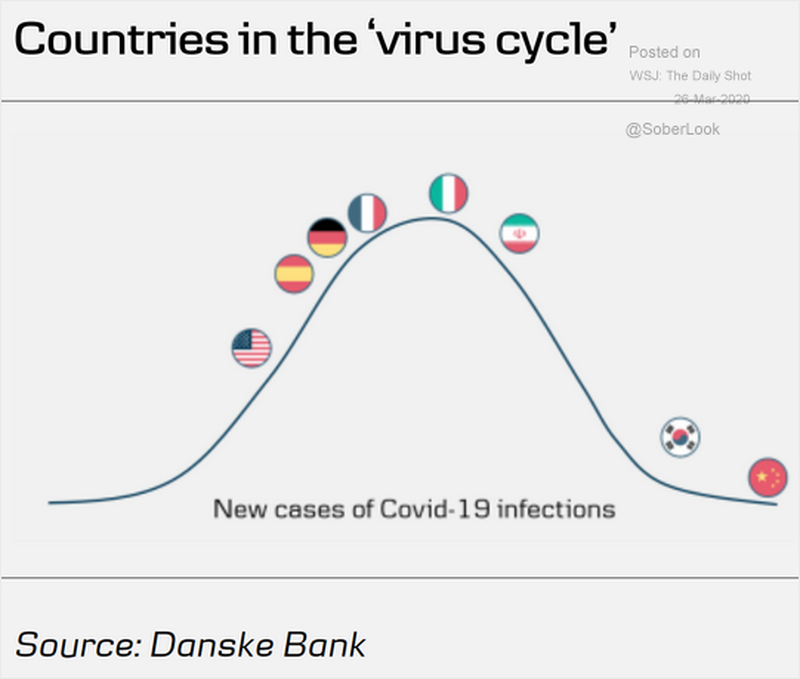

При этом Штаты все еще находятся в начальной стадии инфекционного цикла COVID–19:

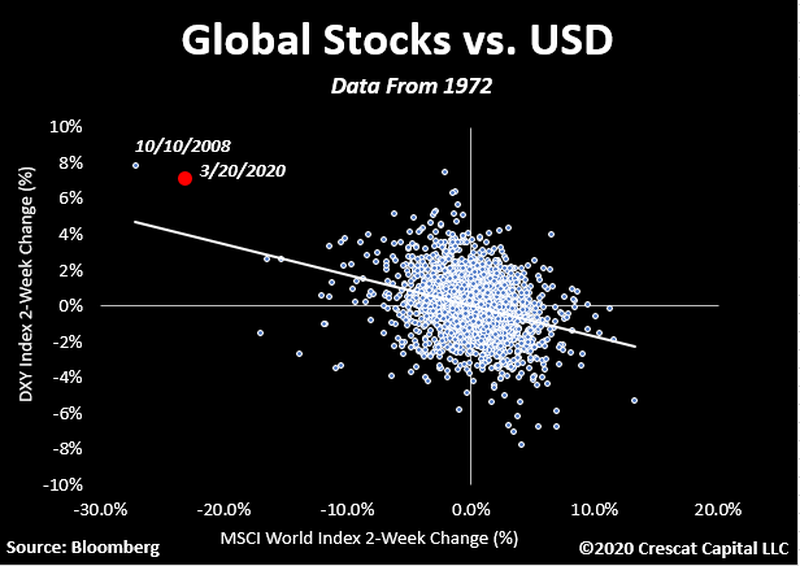

Как могут развиваться дальнейшие события на финансовых рынках? Для ответа на этот вопрос предлагаю рассмотреть корреляцию между динамикой индекса доллара и глобального фондового индекса MSCI World:

Из этой диаграммы хорошо видно наше текущее положение. Напомню также, что предыдущее скачкообразное изменение баланса ФРС происходило с октября по декабрь 2008 года (смотри график выше). Таким образом, даты «10/10/2008» и «20/3/2020» оказываются весьма сильно взаимосвязаны.

Как вели себя фондовые индексы США в указанное время? Смотрим исторические данные:

Обойдясь без «прелюдии», которая длилась в течение первых трех кварталов 2008 года, мы сразу перешли к острой стадии, начавшейся в октябре. После нее нас ждал отскок и еще два дна для ранних инвесторов «в подарок». С учетом текущего положения США в «вирусном цикле» COVID–19, в этом году нас может ждать аналогичный сценарий.

Напомню также, что окончательный разворот рынка в 2008 году произошел только через четыре месяца от указанной точки. В пересчете на текущую дату это соответствует временному интервалу с августа по сентябрь и неплохо укладывается в «вирусный цикл» (окончательное угасание эпидемии к июню и дальнейшее разгребание последствий в течение лета). Будьте бдительны!