DAILY от INVESTHEROES - 01.04.20 - ПОЛЗЕМ МЕДЛЕННО ВНИЗ В ЛЕТО

Top of mind

- Наконец-то рынок осознает масштаб проблем. 2 недели мне приходилось маневрировать медведем на бычьем рынке и шортить выносы вверх, и вот мой прогноз сбывается

- Во-первых, бычий настрой на рынке США вновь сменяется на нейтрально-медвежий после 31 марта — даты окончания ребалансировки пенсионных фондов. Вчера S&P фьючерс потерял за ночь почти 6% с вершины. Во-вторых, рынок осознает что $40-45 это пик цен в этом году, а все лето может быть не выше $30, что сильно ударит по карману нефтяных компаний. Ряд из них также сократят добычу на 5-10% чтобы справиться с избытком нефти в мире. Это говорит нам о том, что впереди дальнейшее снижение РТС в район 650-700 пунктов и ММВБ на 2000…

- Я продолжаю смотреть вперед, прикидывая что будет за поворотом, и вижу 2 неизбежности: во-первых, государства поназанимают триллионы долларов для финансирования поддержки экономики (и это правильно — занимать под 1% чтобы помогать людям и компаниям, кто под 1% не занял и кому остро нужна помощь), а во-вторых, чтобы эти космические займы, сделанные на долговом рынке, не отрезали от денег бизнес, ЦБ мира будут скупать облигации компаний и ипотеки через ETF или напрямую

- После того как пройдет дефляционная фаза рецессии (спад потребления на фоне вируса будет пройден и пойдет медленное восстановление от точки дна, месяцев через 6 от текущей даты), станет очевидно что остается только одна крепкая валюта, которой не грозит инфляция — это золото. Сейчас оно снижается вслед за падением инфляционных ожиданий, и я даже это снижение шорчу, но планирую откупать падение около $1530 и ниже если будет, делать инвестиции в сопряженные компании

- … а пока будем полгода наблюдать за снижением акций нефтяного сектора. Думаю это доминирующий трейд до лета

Сырье и валюта

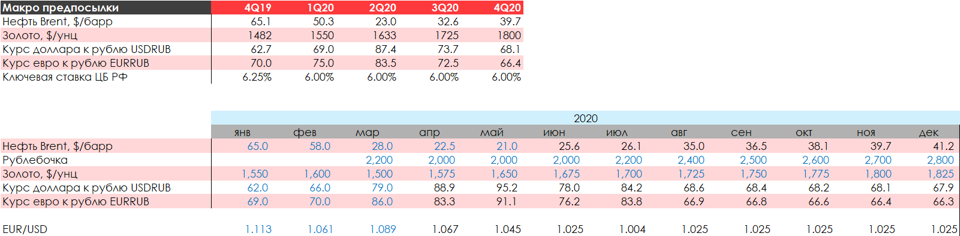

На фоне последних изменений на рынках я обновил макропрогноз, используемый в моделях INVEST HEROES и он выглядит сейчас вот так:

Главный риск этого прогноза — ситуация с инфляцией и ставками ЦБ РФ: при долларе по 90+ руб. поднятие ставок возможно (хотя необязательно, учитывая высокую вероятность отката доллара обратно уже к концу года).

Я жду, что в ближайшие 3 месяца ряду производителей будет негде хранить нефть, что приведет к вынужденным сокращениям добычи, и к июлю 2020 примерно 5 млн барр добычи уйдет с рынка таким путем. Среди оставшихся игроков 1.5-2 млн барр потеряет в добыче США (17-25% от сланца) и 3 млн барр составит сокращение добычи от ОПЕК (оно последует не раньше чем начнет падать добыча в мире, т.е. рынок начнет чиститься).

Если рынок не сможет найти баланс спроса и предложения к середине лета, будет конечно ещё хуже, но мне кажется что стимулов более чем достаточно: операторы трубопроводов уже прекращают принимать нефть если компания-поставщик не может подтвердить наличие покупателя.

Параллельно в хранилищах скопиться порядка 1.5 млрд. баррелей нефти по $15-25 с ценой хранения в среднем $1.25 ($1 для стационарных и $1.5 для плавучих), и те кто ее залил в эти резервуары будут ее продавать в рынок когда он станет дефицитным с наценкой (скажем, $20 покупка + $6-8 хранение 3-5 мес + 20% прибыль), что определит цену, балансирующую рынок.

По золоту логично ожидать, что 1-2 мес. инфляция будет идти к обнулению, а на рынках будет strong dollar, что определит коррекцию в желтом металле, а как только пойдет вторая волна госрасходов и летом казначеи мира выйдут на долговой рынок чтобы занять $5-10 трлн, будет уже понятно сколько денег напечатано, и золото (согласно моим ожиданиям) сформирует растущий тренд.

Российский рубль проявляет крепкость несмотря на исторически низкие цены на нефть: пока локальную валюту поддерживают интервенции ЦБ РФ и серьёзное падение импорта (импорт «вымывает» валюту из страны). Но долгое время рубль не сможет держаться без роста нефтяных цен и увеличения валютной выручки в страну. Если в апреле цены на нефть останутся на текущем уровне плавной девальвации не избежать.

Рынок акций РФ

На рынке акций сейчас важно не прогадать с ценой входа в активы:

- В нефтянке прибыль за 2кв 2020 скорее всего будет нулевой или отрицательной, но компании, думаю, уже в течение месяца срежут свои кап программы, что улучшит cash flow. В целом акции могут упасть на 30%. Самая сильная компаний сектор — ЛУКОЙЛ, уже срезавший кап программу и обеспечивший себе не совсем уж низкий дивиденд. А Роснефть и Татнефть должны в полной мере показать свою зависимость от цен

- В экспортерах вне нефти нужно следить за долларом: текущий курс по нашим оценкам способен ещё вырасти, но это не продлится более полугода, так что в оценке компаний на инвестиционный горизонт 2021 разумно принимать $=68-70 рублей

- В ритейле нас ждет риск: уволенные люди будут меньше покупать, а розничная торговля уязвима к снижению траффика и чека. Сейчас в секторе X5 Retail кажется мне в этом смысле переоцененной — торгуется, словно в экономике рост

- В банках — также будет пересмотр доходов из-за создания резервов под обесценение кредитов. Срезка кап программ нефтяных компаний снизит доходы их подрядчиков (среднего бизнеса), а увольнения людей создадут неплатежи по кредиткам. Эффект пока невелик, но он скорее всего не будет краткосрочным

В общем, мне кажется логично сейчас быть мишкой, а не бычком, и в целом рынок переходит в новую фазу — будут расти отдельные имена или сектора и снижаться другие (в противоположность снижению едиными фронтом в марте). В этом контексте сейчас нормально иметь лонги генерации и шорты нефтянки в рамках одного и того же портфеля.

Я ещё не видел пересмотров в HOLD или SELL от крупных банков, но думаю что очень скоро мы их увидим. Их коллеги их рейтинговых агентств уже отрабатывают по сталеварам, снижая ожидания по их стабильности (оптимизм → стабильно)

Рынок облигаций РФ

От минимумов 19 марта до максимумов 20 февраля рынок ОФЗ уже восстановил 60% потерь. Нерезиденты перестали продавать ОФЗ и в некоторых выпусках стали даже нетто-покупателями.

Ситуация на денежном рынке комфортная, ЦБ РФ второй день проводит аукцион РЕПО с погашением 6 апреля: из 500 млрд руб рынок забрал 369 млрд руб, что чуть выше переспроса днём ранее на 224 млрд руб. Таким образом, ЦБ РФ оперативно насыщает банковскую систему ликвидностью при любом намеке на дефицит

Корпоративный сектор торгуется на низких оборотах, поскольку у локальных участников нет необходимости продавать бумаги в рынок из-за регуляторных послаблений, а алтернатив куда можно переложится с более высокой доходностью все меньше и меньше

Удачи в торгах!