Психологические ловушки рыночного цикла

Данная статья направлена больше в адрес инвесторов, чем трейдеров, однако изложенный цикл настроений в полной мере присущ и трейдеру, особенно если его позиция затягивается и просадка превращается в ужасное изнурительное событие.

Для избежания попадания в эмоциональный цикл (изложенный ниже) необходимо соблюдать элементарные меры безопасности, такие как: не переносить позицию через ночь, не переносить позицию через выходные и не находится в позиции в момент выхода новостей.

Мы считаем, что именно эти три составляющие обезопасят Ваш депозит от непредвиденных ситуаций. И конечно же в своем торговом арсенале должны быть качественные орудия способные своевременно сигнализировать о необходимости закрытия/открытия позиции.

При принятии инвестиционных решений инвесторы имеют в своем распоряжении широкий спектр инструментов.

Например, фундаментальный анализ может быть использован для оценки внутренней стоимости акций. Технический анализ, с другой стороны, требует от инвестора анализа ценовых движений для выявления тенденций.

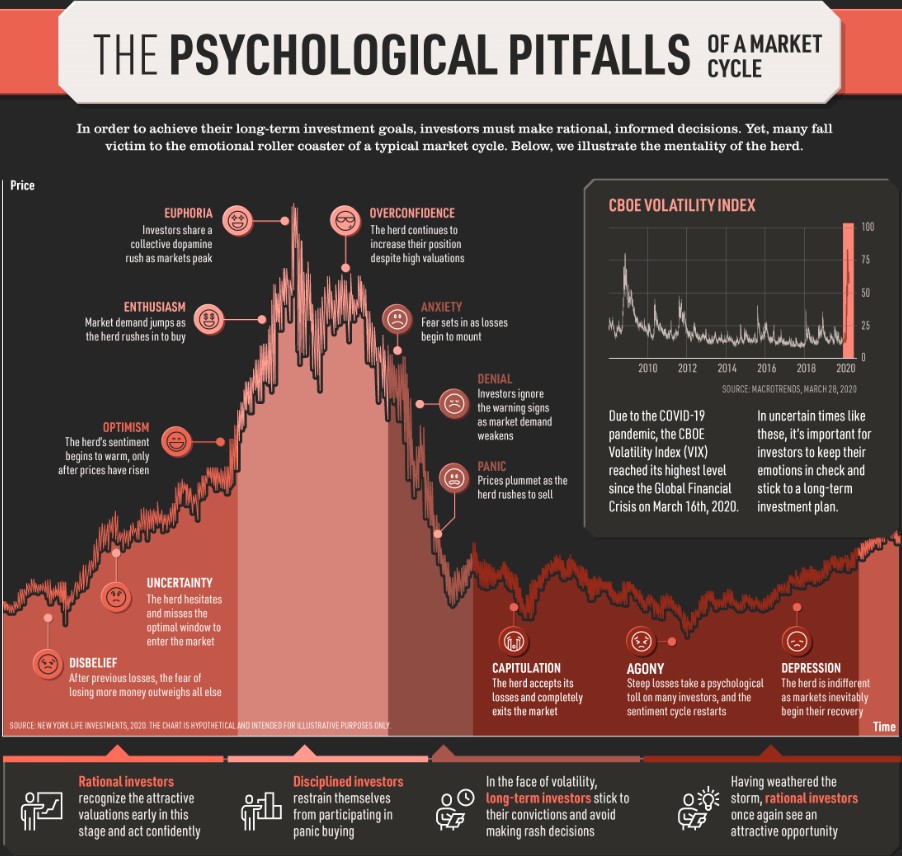

Хотя эти инструменты могут служить основой для обоснованного инвестиционного тезиса, их эффективность ограничена эмоциями. На сегодняшнем графике «Рынки в минутах» от New York Life Investments мы показываем, как настроения могут повлиять на рациональное принятие решений.

Менталитет толпы

Разрешение эмоциям диктовать решения является распространенной ошибкой, допущенной многими инвесторами, но они могут даже не осознавать этого.

Стадный менталитет, который относится к склонности человека к влиянию своих сверстников, часто приводит к обострению эмоций и принятию менее рациональных решений. В контексте инвестирования эта тенденция становится особенно проблематичной — рыночные события могут быть сенсационными в СМИ, в онлайн-блогах или из уст в уста.

Отображение цикла настроений

Подобно тому, как рынки движутся в серии паттернов и циклов, поведение стада инвесторов имеет тенденцию следовать непрерывному «циклу настроений».

1. Восстановление рынка

Сегодняшний график начинается на этапе восстановления рыночного цикла и предполагает, что эмоциональные инвесторы недавно понесли убытки.

Хотя уровень поддержки был четко установлен, стадо, вероятно, слишком боится действовать. Их страх совершить еще одну ошибку заставляет их упустить оптимальное окно для повторного входа в рынок.

2. Рыночный пик

Только после значительного повышения цен стадо начинает замечать. Многие из этих инвесторов будут испытывать страх пропустить (FOMO) и чрезмерно усердно начинать покупать. Оценки на данный момент, вероятно, больше не являются привлекательными.

3. Снижение рынка

То, что приходит вверх, должно падать, и цены в конечном итоге достигают пика, поскольку спрос ослабевает. Инвесторам, которые становятся слишком эмоционально привязанными, может быть трудно сократить свои потери рано.

4. Дно рынка

К этому моменту цикл настроений прошел полный курс. Инвесторы, которые следовали за стадом, вероятно, продали с убытком и не захотят снова выходить на рынок.

Навигация по бурным водам

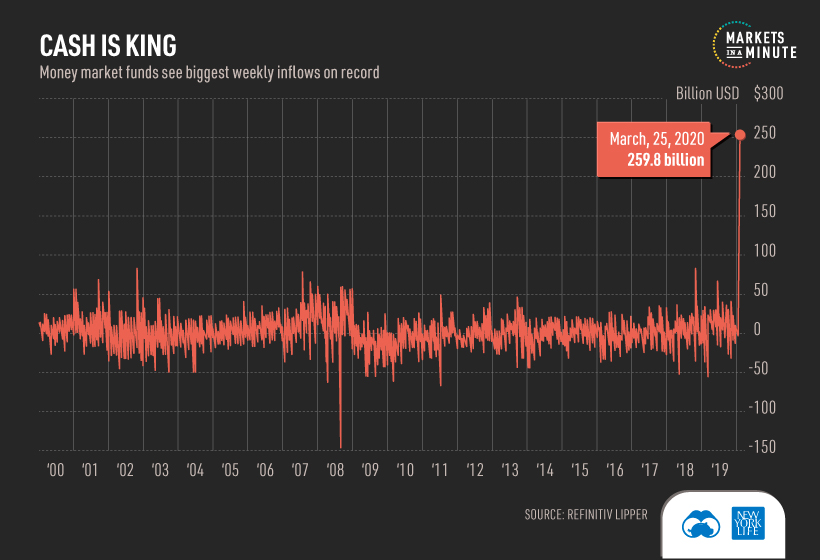

Инвесторы склонны впадать в сентиментальный цикл в любое время, но особенно когда дела идут плохо. Так называемые события «черного лебедя», такие как пандемия COVID-19, могут привести к нестабильности на рынках в короткие сроки. В этих ситуациях инвесторы обычно стекаются в безопасные активы.

Поскольку COVID-19 был классифицирован как глобальная пандемия, фонды денежного рынка пользуются чрезвычайно высоким спросом:

Хотя этот драматический сдвиг имеет свои достоинства — на фондовых рынках произошли глубокие распродажи — он может быть радикальным. Правительства всего мира принимают серьезные обязательства по предоставлению экономических стимулов. В США закон CARES составляет 2 триллиона долларов США и предусматривает прямые выплаты семьям, а также поддержку как частного, так и государственного сектора.

Сохраняя ясность ума

Теперь, когда мы обрисовали психологические ловушки рыночного цикла, что можно сделать, чтобы отделиться от стада?

Хорошим началом становится осознание когнитивных предубеждений, которые мы обычно проявляем при инвестировании. Эти предубеждения могут быть связаны со многими эмоциями, описанными в сегодняшнем графике. Наконец, поддержание мышления роста и извлечение уроков из наших прошлых ошибок также могут помочь нам принимать лучшие решения в будущем.

Источник: https://advisor.visualcapitalist.com/psychological-pitfalls-market-cycle/

Присоединяйтесь в публичном телеграмм чат — www.teleg.run/stockgamblers будет много полезной информации.

А на этом пока все.

¡Adiós!

Причем, после гепа на новости «в нужную сторону», условно, после гепа на 30% рынок может пройти в ту же сторону ещё 5%, потом скорректироваться на 10…

Так что, интрадей — это явно не рецепт для всех (он подойдёт только тем, кто:

1.ничем другим, кроме торговли, не занимается;

2. Кому повезло найти набор шаблонов работающих для торговли внутри дня. Учитывая, что Алексей Кречетов тоже в инвесторы подался, похоже, что и он не слишком верит, что его чудо система долго будет продолжать работать)…