Фондовый рынок США — отскок в пропасть?

Еще немного размышлений о фондовом рынке Штатов в продолжение предыдущей публикации «Ситуация на денежном рынке США может привести к стагнации фондового рынка в ближайшие несколько лет». На ZeroHedge выложили неплохую статистику от Morgan Stanley, описывающую волатильность и глубину просадки индекса S&P 500 в моменты предыдущих кризисов.

Аналитики банка сравнивают общую волатильность, реализованную на протяжении всего медвежьего рынка, и максимальную одномесячную волатильность, зафиксированную во время этого снижения (волатильность на пике распродаж):

Также проводится сравнение максимально достигнутой глубины падения рынка и временного отрезка, который для этого потребовался:

Хорошо видно, что коронавирусная распродажа фондового рынка 2020 по всем параметрам максимально подобна флеш–крешу 1987 года. Об этом же свидетельствует и прямое наложение ценовой динамики индекса S&P 500 за эти годы:

Основное отличие, однако, состоит в том, что крах 1987 года носил исключительно технический характер. Он был быстро купирован и не успел затронуть реальную экономику. Пандемия же носит характер стихийного бедствия. На первом этапе страх инвесторов обрушил фондовые и долговые рынки, при этом действия ФРС остановили шквал распродаж.

Далее неизбежно последует второй этап, во время которого шок от глобального локдауна обрушит (уже обрушивает) реальный сектор. Это приведет к еще одной волне переоценки финансовых активов. Главный вопрос заключается в ее глубине и продолжительности.

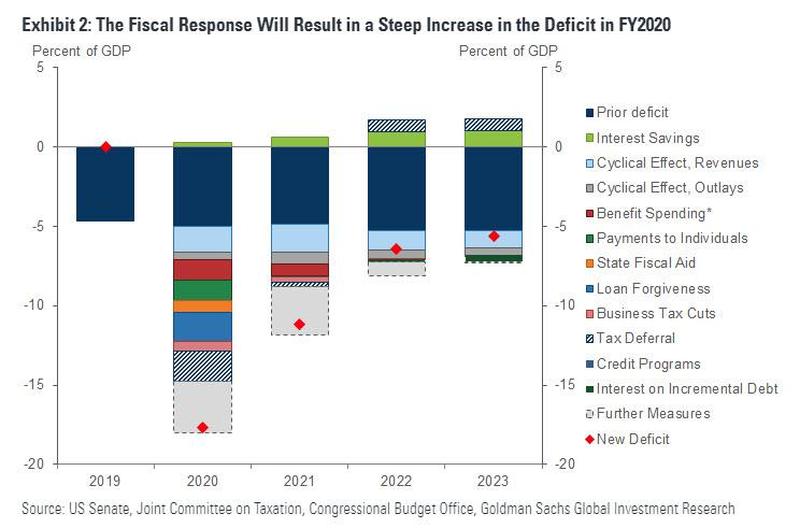

При этом основной негативный фактор, который может повлиять на восстановление фондового рынка США — сильное увеличение госдолга из-за масштабных программ стимулирования экономики. Дефицит бюджета может составить 18% от ВВП в этом году и еще 11% в следующем:

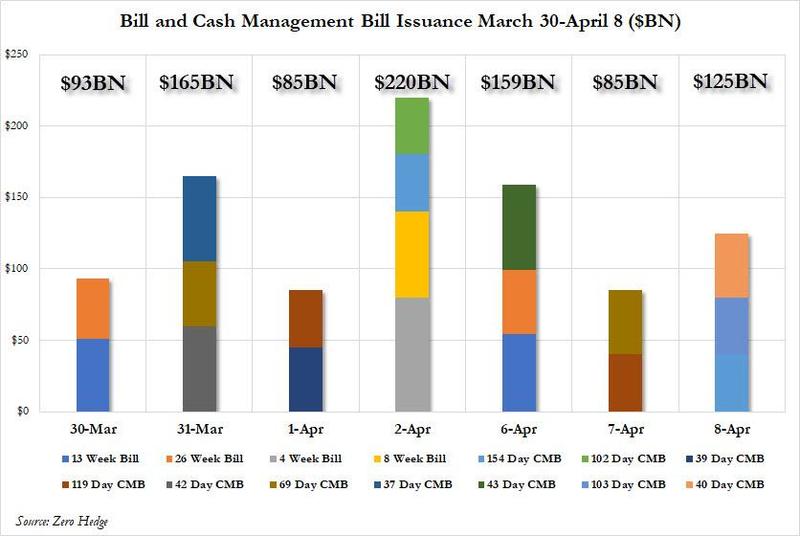

Казначейство уже вышло на долговой рынок с рекордными по объему размещениями и это только начало:

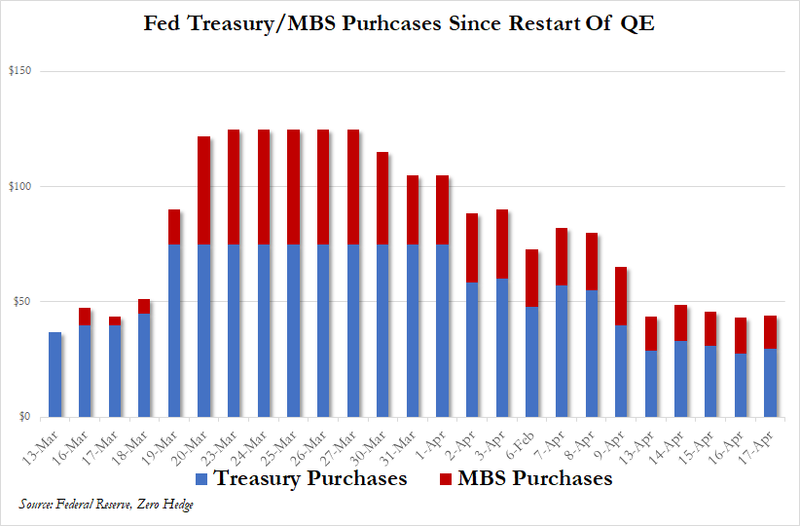

Важно отметить, что ФРС продолжает корректировать свое QEternity в сторону дальнейшего снижения (до $45 млрд в день):

Таким образом, текущее «восстановление» рынка проходит в условиях ограничения свободной ликвидности из-за резкого роста объема размещений госдолга и «тюнинга» QEternity от ФРС. Что немаловажно, ожидания инвесторов при этом максимально бычьи:

Индекс потребительского доверия также на максимумах. Переоценки состояния реальной экономики еще нет. Не думаю, что имеет смысл рассуждать о реальном развороте и формировании дна до момента ее наступления:

В результате нас может ждать грандиозная бычья ловушка и еще одно тестирование дна по S&P500 уже в мае. О начале долгосрочного роста можно будет говорить только после стабилизации реального сектора экономики:

p.s. Красноречивая фотография с ZeroHedge, наглядно демонстрирующая всю глубину происходящего безумия. Основные потрясения могут быть впереди…