DAILY от INVESTHEROES - 22.04.20

Top of mind

- Новые стимулы в США = рынок снова не падает

- Кошмаринг в нефти скоро должен закончиться просто потому что не выгоден никому

Сырье и валюта

Нефть сейчас проходит фазу сбора всех плохих новостей, истерики и выкупа, как мне кажется. Картинки в марте и сейчас довольно похожи, публиковал я в LIVE в нашем Telegram и походу дня все так и пошло по прошлому паттерну (на графике — как все было наутро, с тех пор нефть +15%). Кстати вот ссылка на Invest Heroes — LIVE:

Российский рубль проявляет изрядную стойкость, несмотря на продолжающееся снижение нефтяного рынка. Покупки в акциях и крепкость рубля заставляют задуматься о поведении крупных игроков, которые обладают большей информацией и делают ставку на отскок рынка нефти в том числе, в противном случае локальная валюта должна торговаться в диапазоне 80-85₽/$.

Золото совсем отбилось от рук:) Выполнило мой таргет $1660, а дальше — высокий отскок. Смотрю, что с ним делать дальше, но вообще на год вперед оно смотрится достаточно устойчивл — base case = $1800, но даже при мощной дефляции ниже 1450-1500 вряд ли будет,

Рынок акций РФ

Рынок акций вслед за нефтью перешел в коррекционный рост. думаю, он может продлиться какое-то время, но из акций ставлю только на те, что в состоянии обеспечить дивиденд выше 8% как за прошлый год, так и за будущий — я нашел всего 6 подходящих (МТС, Энел, Юнипро, Мосбиржа, ГМК Норникель, Магнит), покупал их на прошлой неделе по мере просадок.

Рост в акциях нефтянки — повод вернуться в их шорт позже: я удачно шортил сектор и смог забрать 15-20% на падении Татнефти, Роснефти, Лукойла, и считаю он до сих пор переоценен. Ему предстоит осознание более низких дивидендов и Татнефть здесь хороший пример.

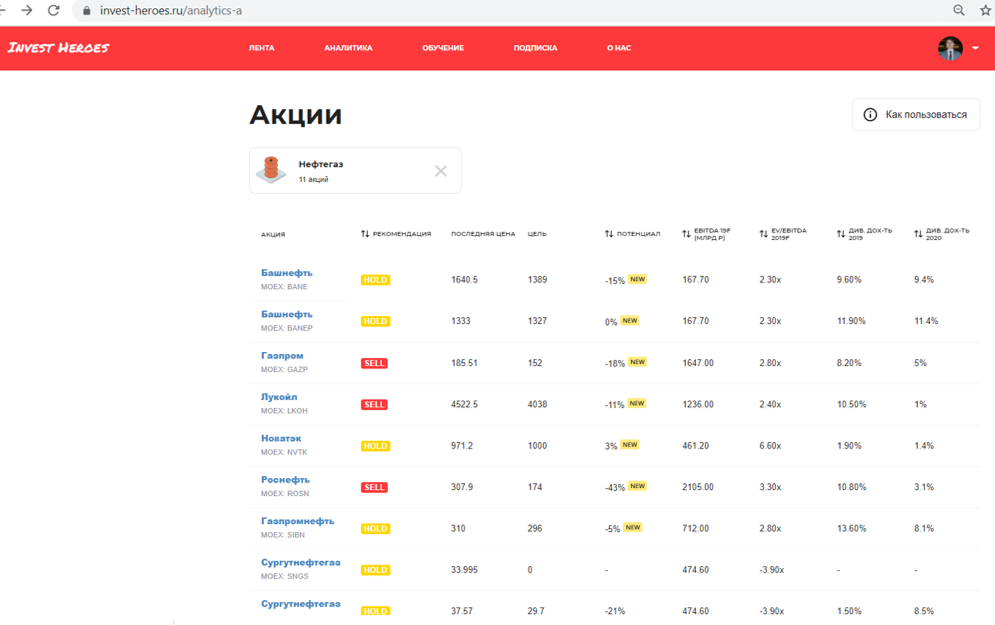

Привожу наши текущие оценки компаний нефтегаза и их дивидендов из нашего research-сервиса, доступного по подписке:

Эти и другие вещи мы, кстати, обсуждали недавно на вебинаре:

Рынок облигаций РФ

Рынок ОФЗ продолжает уверенно торговаться в ожидании заседания ЦБ РФ в пятницу: инвесторы ждут снижения ключевой ставки сразу на 50бп и продолжение смягчения на последующих заседаниях.

Главная интрига: сможет ли слабая нефть убедить ЦБ РФ в осторожном подходе по смягчению денежно-кредитной политики и выбрать меньший шаг в 25бп?

Если будет снижение на 25бп, то рынок прилично скорректируется, но рублевой ликвидности в системе достаточно, чтобы терпеливые локальные игроки подобрали пролив и спокойно ждали снижения ставки на последующих заседаниях.

Корпоративный сектор значительно снизил торговые обороты, поскольку многие инвесторы не готовы продавать бумаги, надеясь на новый импульс после ставки. Цены на продажу в стаканах достаточно дорогие, но желание быть в длинных бумагах перед ставкой значительно сузило кредитные спреды в 1-2 эшелоне

Удачи на рынках!