Акции, которые могут дать 300-400%. Круизы с Carnival CORP

В России пандемия основной удар нанесла по среднему классу, сильнее всего пострадали - рестораны, салоны красоты и т.п. По большому счету для нашей экономики этот класс не так значителен, т.к. основа экономики России – нефть и газ. В США другая ситуация. Там много уязвимых сетевых компаний - сети отелей, круизы, авиакомпании, банки. Поэтому очень важно диверсифицировать американский портфель. На что обратить внимание?

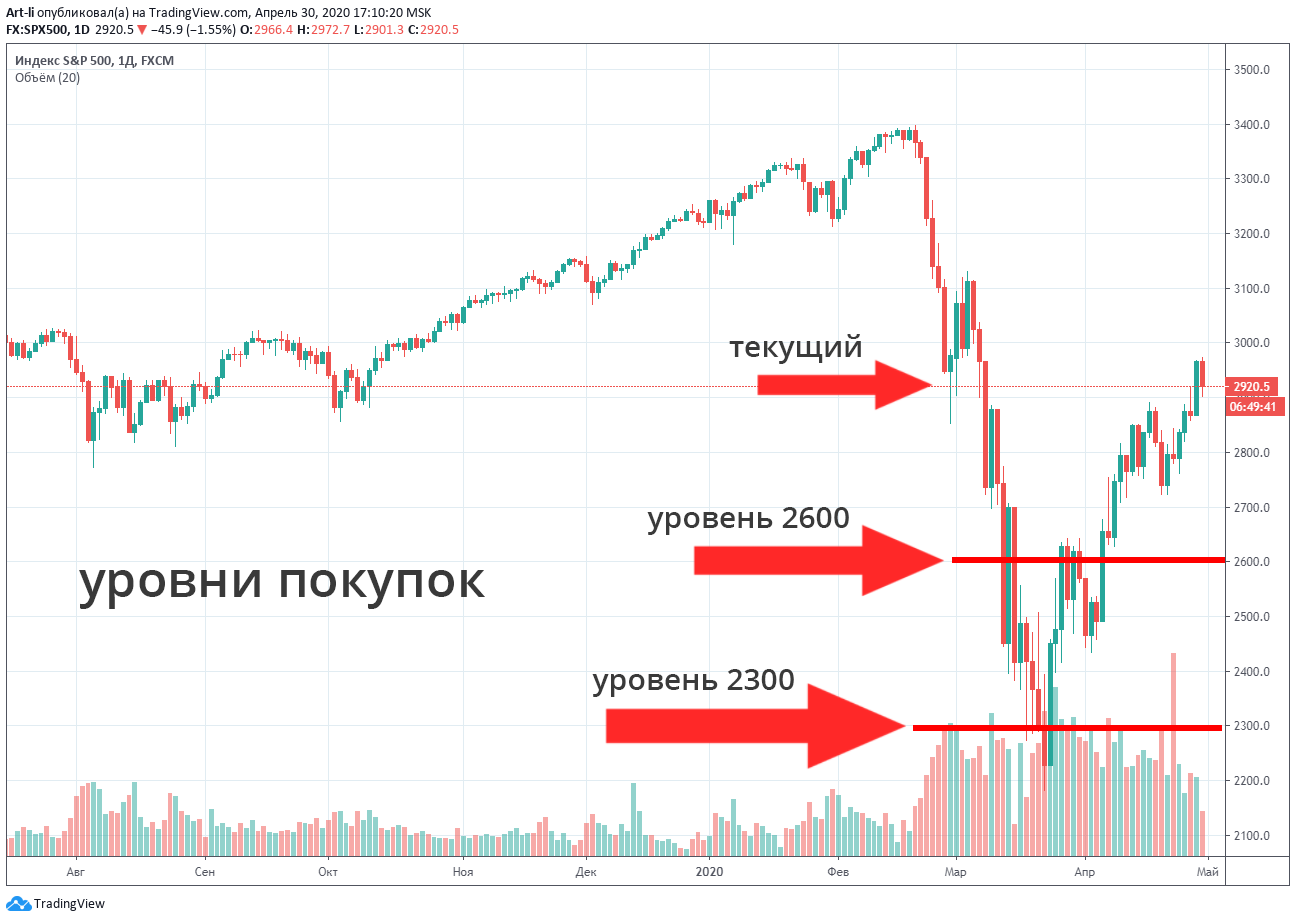

Предостережение 1. Сейчас рынок США отскочил на «61-ю фибу», но если брать рынок в целом - он все еще перекуплен. Заходить в акции именно сейчас я бы не стал. После текущего подъема, нам нужно дождаться теста уровня 2300. На нем я и планирую закупаться. Но есть и другой вариант, можно делать покупки в 3 ступени: сейчас, на 2600 и на 2300.

Как будут вести себя компании, по которым больше всего ударил коронавирус, на фоне общей ситуации на рынке? Пока не понятно. Возможно, как только закончится эпопея с вирусом, они начнут расти, несмотря на общее падение.

Предостережение 2. Доллар сейчас достаточно дорогой, я жду, что он пойдет ниже уровня 70р. Нужно понимать, что для покупки американских акций вы будете брать доллар по 70р, а через 3-4 года при продаже акций он будет уже 60р. Т.е. на этой валютной переоценке можно поймать убыток в 15%. Но учитывая потенциал роста акций, переживать по этому поводу я бы не стал.

Предостережение 3. Ситуация в нефти. Здесь я ожидаю переход из одного бизнес-цикла в другой. И вполне возможно, что мы увидим 5-6 летний боковик. Поэтому рост наших акций будет не очень сильный. Покупая рынок США, вы уйдете от риска нефтяного боковика и наших политических рисков. Добыча урезана на 20%, нефть войдет в боковик – на чем тут расти?

Но на американском рынке обязательна диверсификация! Минимум 10 бумаг. На случай дефолта или сильной просадки отдельных компаний.

Какие американские акции добавлю в свой портфель?

Carnival Corp – круизы и путешествия на лайнерах, отели. На ноябрь 2019 года владеет 103 суднами. Эта компания очень сильно пострадала из-за вируса и упала почти в 6 раз. Возможно, она еще не скоро восстановится, выход на прежнюю прибыль может занять 1-2 года. Ее можно взять на 5% от портфеля.

Фундаментальные показатели: EPS =4,43; P/E=3,14

Надо понимать, что если пойдет вторая волна вируса осенью, то у компании будут очень большие проблемы. Возможно, ее выкупит государство. Многие инвесторы скажут, что от таких бумаг лучше держаться подальше. Может быть они и правы, всё дело в вашем профиле риска. Ставить все свои деньги на такие компании – опасно. Но и капитал в таких сделках может увеличиться в 3-4 раза. Купив, например, Exxon Mobil вы получите свои 30% дохода, а здесь вы можете получить 300%.

Давайте рассмотрим ключевые показатели компании. Прибыль в 2019 году - 2990млн(+14,36%), а в первом квартале 2020 года - минус 781млн(-16,31%).

Всего активов за 2019 год на 45 млрд, кредитов и долгов на 19,693млрд., соотношение - 25,53%. В 2020 году активов -46,94млрд, а долгов - 22,65млрд, соотношение - 30,71%. В целом, 30% - это все еще не так много.

Бумага резко полетела вниз с уровня 52$, упала до 8$, сейчас поднялась к 16$. Первая цель (50% Фибо) – это уровень 29$. Т.е. бумага вполне может удвоиться и достаточно быстро.

Мы разобрали первую бумагу в американский портфель. А планируете ли вы инвестировать в американский рынок?

В телеграмме каждый день обсуждаем ситуацию онлайн @trader_chernyh

И если коронавирус действительно с элементами ВИЧ, то открытие вакцины может сильно задержаться. Против СПИДА ищут вакцину десятилетиями, но ее пока не разработали. А так возможно появятся лекарства, которые будут сдерживать размножение коронавируса во время вспышки, но не изгонят его навсегда из организма.

Но если, конечно, покупать акции с прицелом на пару лет и даже больше, то возможно и есть смысл покупать. ИМХО