Поиск по тегу «облигации»

0:00 Обзор тем дня. 1:31 Итоги квартала. Что происходит на мировых площадках? 5:40 Мировая экономика. Экономические данные главных мировых экономик? 8:40 Падения прошла пик. В Италии и Испании ситуация стабилизируется. Что в остальном мире?

Мировой рынок нефти сломлен и тонет в никому не нужных баррелях ⁃ Карантины сократили мировое потребление нефти в пределах 25% ⁃ Мощности для хранения избытков нефти быстро заканчиваются (Блумберг) Глобальный рынок нефти оказался сл

Главная новость недели — после утверждения в Конгрессе и Сенате, законопроект о выделении $2 трлн на помощь экономике США был наконец подписан президентом Трампом.

- Коронавирусный карантин. Какой вред для экономики нанесет закрытие городов? - Катастрофический переизбыток нефти. Хранилища переполнены, НПЗ отказываются от поставок. - Пандемия в мире.

0:00 Обзор мировых площадок и глобальные тенденции. 3:40 Рост безработицы. Катастрофические падение спроса на товары и кому хуже всех? 10:40 Гиганты на грани банкротств. Кому выделят деньги? 21:35 Акции растут на стимулировании.

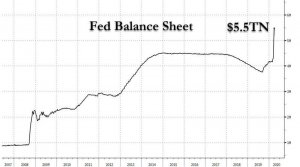

Денежный рынок в США вследствие стабилизирующей политики ФРС переживает серьезную трансформацию.

Акции развивающихся стран дорожают на фоне монетарных и бюджетных мер поддержки экономики, предпринимаемых правительствами в условиях пандемии. Фьючерсы на акции S&P 500 падают после ралли индикатора на 6,2% накануне.

0:00 Основные Темы дня. Как они выбираются? 1:00 Стимулирование. Какие меры препринимают правительства? Сравнение мер помощи экономики и насколько они эффективны. 6:23 Мировой карантин. Как люди переживают карантин в мире? 14:20 Зарплаты футболистам.

0:24 Рекордное восстановление. Спасет ли это экономику, или усугубит кризис? 10:15 Мировой карантин. Прогнозы и последствия самоизоляции стран и глобальных корпораций 19:25 Волатильность на рынках.

После 13:30 Youtube-трансляция по темам дня Падение USD может означать спад напряженности с ликвидностью Президент Путин совершит рабочую поездку в Санкт-Петербург Елена Тимонина Акции и валюты развивающихся стран дорожают вслед за фондовым рынком СШ

0:00 Текущая обстановка на финансовых рынках.4:20 Индекс страха и рецессия в мире. 8:00 Пандемия. В каких странах прошел пик и какой сценарий по коронавирусу? 11:51 Глобальный карантин. Насколько катастрофические последствия могут быть?

0:00 Экспресс анализ глобальных рынков. 4:20 Коронавирус в мире. Глобальный карантин и закрытие предприятий приводит к экономической катастрофе. Что дальше? 15:35 Стимулирование не помогает и падение экономик продолжается. Какие меры могут спасти?

0:00 Тренды дня. На чем основывается оптимизм? 3:20 Нефтяные войны. Трамп выступил с инициативой снизить добычу. Станет ли США участником ОПЕК ++ ? 13:00 Пандемия. Достигнут ли пик заболеваемости и прогнозы последствия. 24:25 Нефть.

Доллар притормозил ралли, акции ЕМ растут максимально за >10л Италия обогнала Китай по количеству жертв коронавируса Александр Кудрицкий (Блумберг) -- На рынках появился редкий в последнее время гость - аппетит к риску.

0:00 Темы дня. Как они выбираются? 2:00 Помощь мировой экономике. Смогут ли Центральные банки спасти мировую экономику? 7:50 Коронавирус. Европа парализованна. 13:05 Кризис ликвидности. Кто может не пережить пандемический кризис? 18:20 Нефть.

0:00 Результаты голосования в нашем канале https://t-do.ru/hs_public 2:15 Walmart (WMT) - Лидер глобальной торговли. В чем преимущество компании? 16:15 Carnival (CCL) - Выживет ли круизный оператор в кризис?

0:00 Пандемический кризис. Что это значит? 7:25 Проблема распространения и тестирования коронавируса. 10:00 Экономические последствия пандемии. Можно ли покупать текущее дно?

0:00 - Результаты голосования на нашем telegram-канале. 0:49 - Boeing.17:49 - Tesla. 29:33 - Газпром. 42:30 - Ответы на вопросы подписчиков.

0:00 Ситуация на мировых рынках и темы дня. 3:30 Коронавирус. Какой прогноз развития коронавируса и когда мы достигнем пика? 10:00 Обвал рынков и Трамп о коронавирусе. Разработка вакцин и стимулирование экономики.

"Инвестиции и факты" 32 эфир от 16.03.20200:00 Поддержка центральных банков не спасает от падения индексов. 4:06 Коронавирус и экономический кризис. 8:20 Нефть. Как глобальные тенденции отражаются на рынке нефти? 16:33. Золото.

0:10 Как вы выбираете компании для разбора. https://t-do.ru/hs_public 1:30 Роснефть (Rosn). Нефтяная война с Саудовской Аравией. Чем грозит падение нефти? 15:23 Тинькофф (TCS). Три беды Тинькова. Когда покупать акции банка? 25:30 Газпромнефть (Sibn).

0:00 Центральные банки понижают ставки. ФРС вливает ликвидность. Какие меры стимулирования предпринимает ЕЦБ? 1:48 Японская болезнь. В чем опасность низких ставок? 2:41 Нефть и коронавирус.

0:00 Обвал рынков. Какие индексы упали больше всех? 4:35 Политики центральных банков. Какие действия предпринимаются для стимулирования?6:23 Что такое "японская болезнь" 7:10 Нефть. Себестоимость добычи и что влияет на цену нефти? 14:52 Золото.

0:00 Что происходит на глобальных рынках? 3:33 Пандемия коронавируса - уже не сюрприз, но шок. 7:50 Трамп обрушил рынок. 10:22 Нефть. Как разобраться в рынке с помощью индекса настроения от Highsystems?16:45 Золото.

Ситуация на рынках, мягко говоря, сложная. Неделю был вне рынка и очень даже не зря. Крупные все выходят в кэш, сейчас это лучший защитный актив (объемы торгов очень низкие), здесь https://t.

Центральные банки начали стимулирование экономики. Тем временем, президент США Дональд Трамп не появился на брифинге, посвященном эпидемии, во вторник. При этом днем ранее обещал объявить о "впечатляющих" мерах поддержки экономики.

0:00 Лукойл. Итоги отчетности за 2019 год. 14:30 Норильский Никель. Стоит ли инвестировать и перспективы доходности. 21:20 Облигации Норилького Никеля.24:25 ПАО Полюс. Наша цель достигнута, что дальше?32:27 Облигации Полюса.

"Инвестиции и факты" эфир от 10 марта 2020 13-200:05 Почему Трамп стал причиной оптимизма и что общего с ситуацией 2008 года? 3:33 Нефть. Поможет ли стимулирование поддержать спрос на нефть? 16:28 Золото. Какой основной фактор напряженности?

"Инвестиции и факты" эфир от 9 марта 2020. 19:00 0:00 Рынки открылись с рекордным падением. 3:03 Паника на рынках или новая экономическая реальность? 5:37 Что будет с рублем? 8:35 Что дальше. Можно ли покупать акции?

0:00 Панические продажи на рынках. C чем это связано? 4:15 Нефть. Почему падение нефти был лишь вопрос времени. 16:37 Золото. Какие сценарии есть для золота? 18:35 Глобальные акции. Почему нет позитива по глобальным индексам? 24:15 Валюты.