Рынки и прогнозы. Скепсис в отношении американских акций и нефти

Замечаю уменьшение полемики о судьбах рубля. Напряжения и эмоций здесь было много в течение весны. Надо сказать, рубль за это время принципиально не ослаб, а в течение апреля даже несколько укрепился к доллару. Считаю, что нацвалюта в значительной мере вобрала в себя худшие ожидания участников рынка, эти ожидания уже включены в цену. И не ждал бы ослабления рубля в близкой перспективе. Думаю, в предстоящие недели рубль будет или стабилен вблизи сложившихся котировок, или укрепится.

Но, если укрепится, то в первую очередь к евро. Пара EUR/USD на истекшей неделе обозначила движение вниз. Полагаю, это снижение будет продолжено. Хотя ориентиров снижения пары пока не ставлю.

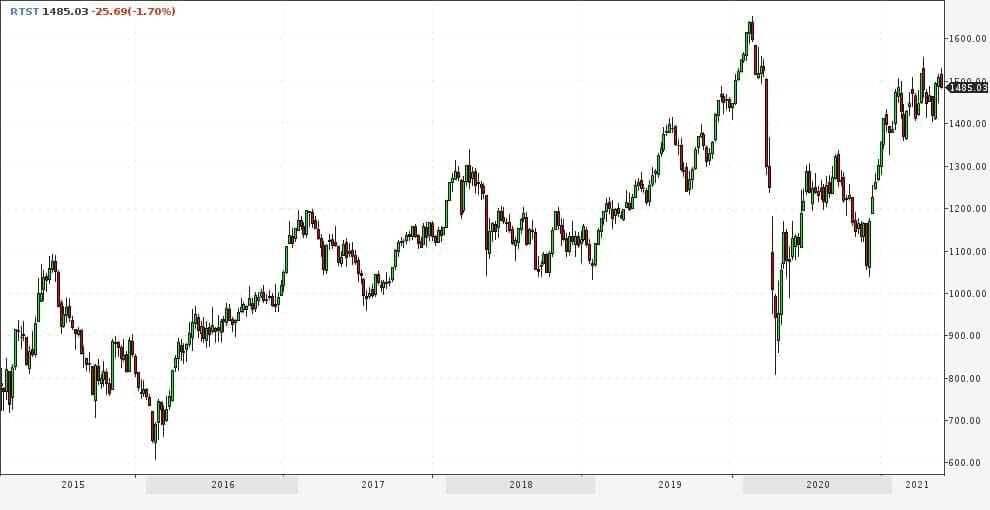

Российский рынок акций мне менее понятен. Наверно, тенденция его повышения, стартовавшая в прошлом ноябре, себя исчерпала. Пока не готов сделать уверенных выводов, но считаю рынок уязвимым к коррекции.

При этом отношение к рублевым облигациям у меня спокойное. Как и месяц назад, считаю, что дно котировок достигнуто. Не ждал бы какого-то заметного ценового роста. Т.е. голосую за диапазонную динамику.

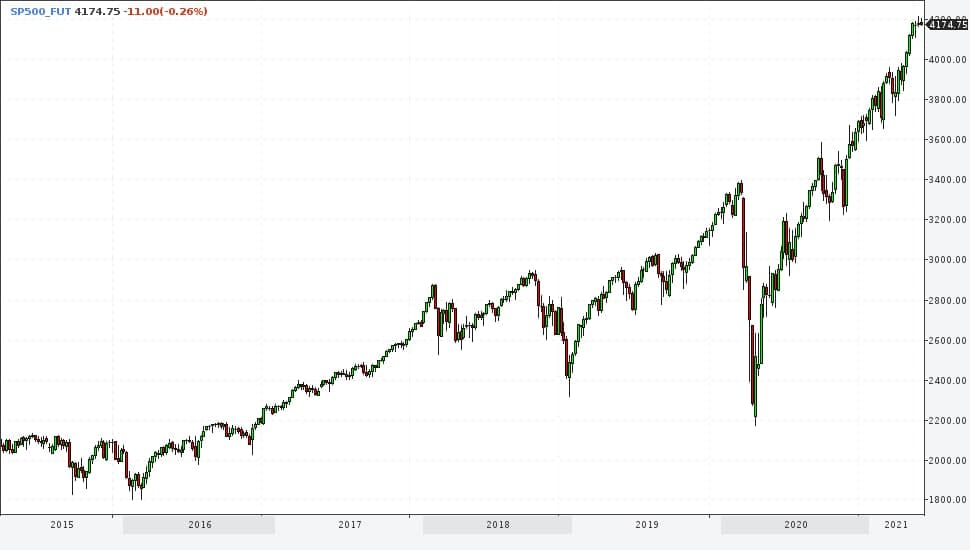

Еще с конца прошлой осени предполагал, что американские фондовые индексы выходят на финишную прямую долгосрочного подъема, но длиться она может долго. Тогда закладывал разворот рынка через полгода, примерно в апреле и долгое время прогнозировал продолжение повышения. Разворота всё еще нет. Однако времени для продолжения бычьей тенденции, в моем понимании, у американского рынка остается немного. Растет вероятность того, что уже в мае рынок начнет-таки проседать.

Нефть также отношу к рискованным инструментам. Ее рост выдыхается, а трендовый рост, вероятно, завершился или завершается. О том, глубокой ли будет возможная просадка, смогу судить, когда и если нефть Brent уйдет ниже 64-63 долл./барр.

К золоту отношения не изменил. Как и ранее, считаю, что рост апреля локальным. И жду возврата металла в главенствующую падающую тенденцию с целью снижения в районе 1 600 долл./унц.

Источники графиков: profinance.ru, moex.com