Смена 80-летнего экономического цикла или предкризисный обзор

Перед тем, как разбирать текущую ситуацию, я напомню все то, о чем писал последние несколько лет - грядет смена цикла доходности облигаций и переформирование цены на все активы в мире, на фоне процесса деглаболизации.

Я думаю настал хороший момент, повторить все основные тезисы и разобрать их на текущих графиков. Для начала, мои любимые трежеря:

Трежеря

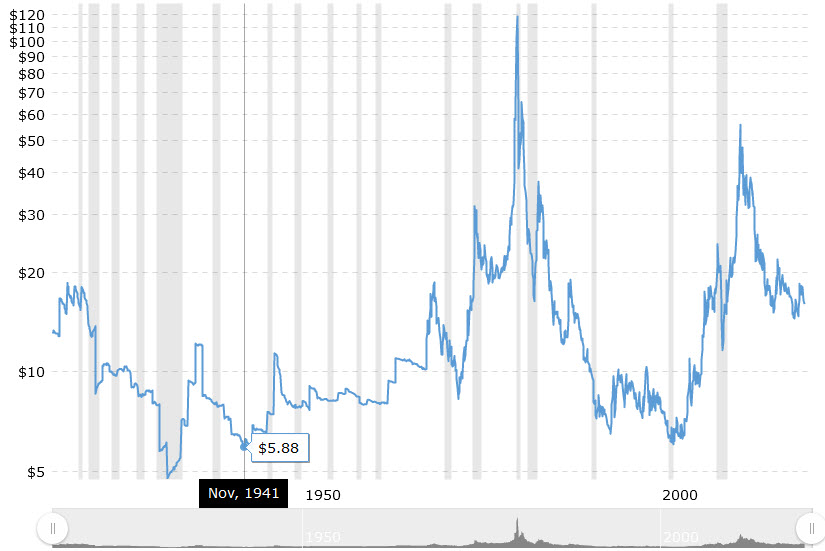

В этот раз нам не достаточно 1 или даже 10-летнего чарта. Мы посмотрим на график доходности за 100 лет:

Как видно, мы уже давно торгуемся ниже минимумов, показанных и осенью 1941 года и в июне 2016. Я думаю, не стоит напоминать, какие драматические события развивались в это время.

Но к ним мы еще вернемся, для начала вспомним то, что происходило после 1980 по 2007 годы. Начался процесс глобализации: резкий рост азиатских экономик с захватом западных рынков, развал СССР, падение социалистических экономик. Апогеем стало формирование Евросоюза и объединенной, единой Европы... А вот дальше пошли проблемы. Экономика роста захлебнулось, начался кризис 2008 года, за ним последовала Великая рецессия (Great Recession).

И вот тут важный момент, который мы все с вами должны понять. Не надо ждать повторение Великой депрессии (Great Depression), мы уже прошли этот этап! Если придерживаться аналогии, мы сейчас находимся не в 1929, мы в 1941.

Будут ли следующие 40 лет, период с 2020 по 2060, аналогичным тому, что был с 1940 по 1980? Я надеюсь, полной аналогии не будет. Все-таки мир серьезно изменился и реальная война не будет новым драйвером обратного процесса - деглаболизации. Плюс сам процесс деглобализации не приведет к смене экономической парадигмы. Мы достаточно мягко прошли период Великой рецессии, по сравнению с периодом Великой депрессии, можно ждать подобного и сейчас.

Но процесс деглобализации уже запущен и не замечать его просто нельзя: торговые войны, выход Великобритании из ЕС, смена внешней политики США, закрытие границ в "единой Европе". Надеюсь, дальнейшая серия событий будет примерно такой же и самые главные потери для нас будут только деньгами, оставленными на бирже от неудачных поз.

Тут я предлагаю на секунду остановится и представить, в какое время мы сейчас живем и почему тот же Баффетт не знает, куда вложить свои деньги? Забудьте про торговые системы, не слушайте "гуру". Все системы перестанут работать в интервале 5-10 лет, а гуру просто физически уже нет из тех людей, кто торговал подобное время!

В любом случае, с введением достаточно, теперь о более насущном и текущем:

Валюты

Самые динамичные события совершались на торговых площадках и нефти, к ним мы еще вернемся пониже. Теперь же пришло время валют.

В прошлом обзоре я писал, что ожидаю замедления ослабления рубля в фиксированном интервале 72 - 75 рублей за доллар. Собственно точно так и вышло:

Но еще я писал про то, что ожидаю финального выноса рубль/доллара на новые ист. хаи после периода относительной стабилизации. И ожидаю его не на падении рубля, а на росте доллара. В первую очередь - роста доллара к европейским валютам. Писал, что мы видим хаи по евро.

Посмотрим на графики евро:

Фунта:

Иены:

Страшно? Уверен, что пока не особо. Никто и не смотрел за валютами в этот период, когда рынки летали по 10-20% в течении дня.

Однако теперь подумайте и представьте, что эта же волатильность в валютах сохранится и рост евро от 1.07 до 1.15 был лишь отскоком? Куда технически должен пойти евро/доллар? Мой ответ вам известен, только я уже не уверен, что процесс ослабления евро остановится на паритете.

Но техника - техникой, есть ли фундаментальные предпосылки для таких движений? Для начала напомню, а почему собственно евро вообще вырос к доллару на всей этой панике? На мой взгляд, только на закрытии позиций керри-трейд на обозначенном ниже росте тела долгосрочных облигаций США:

Могут ли трежеря пойти ниже, на отрицательные значения? Лично я в это не верю. Опыт Европы и Японии показал, что в этом нет никакого смысла - об этом же пишут и предостерегают многие известные экономисты. Действия ФРС, которая по большому счету вливает только краткосрочную ликвидность, это полностью подтверждают.

Таким образом, судя по всем таймфреймам (начиная от 100-летнего чарта!), мы сейчас где-то на дне доходности по трежерям и она продолжит рост с параллельным падением стоимости долговых бумаг.

Дальше опять про ФРС, что они делают сейчас? Фактически монетарные власти США, пользуясь паникой, конвертируют длинный долг (10 и 30 летние бумаги) в короткий (РЕПО, короткие облигации). Через несколько лет, даже если ничего не делать, на балансе ФРС может просто не остаться долговых бумаг США. Фактически монетарные власти продают долг на хаях, под нулевые ставки, перед периодом возможной стагфляции! Круто? :)

Но кто покупает этот долг? Идиоты? Не совсем так. Как мы помним, в кризис главное не заработать, в кризис главное - не потерять. И крупные фонды руководствуются именно этой логикой, в противном случае они получать дикий отток клиентов. Таким образом, рождается спрос на доллар с параллельным дефицитом ликвидности... И вот теперь, снова, возвращаемся к евро, иене и другим валютам фондирования. Есть ли на них спрос у кого нибудь в мире, кроме их центральных банков? Нет, такого спроса нету. Учитывая реальную панику (с фактическим закрытием торговли на биржах Европы) все бегут оттуда - продавая евро.

Воспользуются ли этим новые керри-трейдеры, которые все еще имеют возможность взять в долг евро/йены/фунты под нулевые проценты и купить доллар? На мой взгляд, этот процесс уже запущен. Только теперь керри-трейдеры будут получать всю прибыль от резкой девальвации валют фондирования! Ну а США вновь решит задачу экспорта инфляции в самые экономически слабые страны с огромными долгами - Евросоюза и Японию, вынуждая их экономики первыми погрузиться в стагфляцию.

Таким образом, забудьте пока о любых валютах, кроме доллара. Риски в евро или иене - зашкаливают! Чуть лучше фундаментально смотрится фунт, но и он существенно ослабеет на проблемах развала Европы, хоть британцы и начали превентивные меры заранее. Поймите, у Европы и Японии уже 100% не остается выбора, кроме девальвации своего долга и их к этому активно подталкивают.

Рубль

Что будет с рублем? Как я уже писал, если бы у меня был выбор между рублем и евро, с нулевой доходностью по обоим, я бы выбрал рубль. Однако к доллару рубль может (и, наверное, даже должен) еще упасть. Мой прогноз на перехай, после периода стабилизации, остается в силе.

Какие события могут подтолкнуть к этому? Самые опасные - новые санкции. С одной стороны, сейчас все могут "про нас забыть", у Европы и США много своих проблем. С другой, если активный процесс перетекания денег в нашу экономику посчитают серьезной угрозой, могут начать всячески препятствовать этому вводом новых санкций.

Я не думаю, что под жесткие меры попадет тот же Газпром, Европе сейчас явно не до диверсификации поставщиков газа. Нужно покупать у того, у кого газ дешевле, иначе стагфляционный процесс в их экономике просто усилится. Однако, в дополнение к Газпрому, я все-таки купил гораздо более дорогой, по мультипликаторам, Новатэк.

Роснефть? Скорее всего - да, тем более что для США сейчас как никогда нужно усиливать влияние на близлежащие страны, а в Венесуэле у них ничего не получается.

Банки? Госдолг? Вот это будет серьезным ударом для нас и на этом рубль может еще раз резко обвалиться.

Однако, наверное впервые в современной истории наши монетарные власти пока все делают правильно. Если им хватит ума и сил не задирать ставку, а повысить привлекательность нашей экономики с помощью вливаний ликвидности, мы можем выйти из этой экономической войны победителями - без сильного роста инфляции и с ростом экономики, не погрузившись при этом в стагфляцию. В этом случае новые санкции скорее отпугнут наших же инвесторов, чем перекроют поток денег нерезидентов к нам.

Фондовый рынок

Спрос на наши ликвидные бумажки в последние дни пока внушает оптимизм - Сбербанк выстрелил на 13% после падения ниже 180, Газпром активно откупали и он пока не пробил уровень в 160 рублей за акцию. Да, по рынку ходят разные слухи, вроде разгона Сбера специально для получения хороших бонусов Грефом. Но в кризис лучше вообще абстрагироваться от новостей, так как потока дезинформации в них будет очень много. Эффективней смотреть на движение капитала.

В прошлом прогнозе я писал, что ожидаю стабилизации фондовых площадок. В первую очередь - США. Причиной послужил выход крупного капитала, инсайдеров, из защитных активов (в первую очередь трежерис) 10 и 11 марта. И, вполне логично, что 12 и 13 марта этот капитал начал выкупать рынок. Примечательно, что покупки стали делаться в момент официального перехода рынка из бычьей фазы в медвежью. Это лишний раз доказывает, что инсайдерам плевать на технику.

Что будет дальше? Я не жду мгновенного продолжения роста индексов, да и роста индексов Америки вообще. Да, я надеюсь, что купленные мною бумажки будут именно теми активами, которые нужно покупать в первой фазе кризиса - во время которой льют все подряд без разбора.

Но вытряхивать будут и из них! Нужно всем понять, сейчас, во время разного рода коррекцией к росту, будут активно вытряхивать из бумаг! Любые растущие истории будут объяснять как угодно, только не силой их компаний и потенциалом.

Причем нужно понимать, что пока относительно сильными могут оказываться "выдохшиеся" истории роста. Во-первых, в этих бумагах достаточно много шортов и их будут крыть. Во-вторых, они ликвиднее и их будут тарить "на отскок". В-третьих, именно в них будут загонять инвесторов из будущих секторов роста. Я уже вижу много сообщений о том, что нужно продавать акции тех же сланцевых или нефтесервисных компаний, лить авиаперевозчиков. Даже крупные фарм компании (вроде Pfizer) или производители продовольствия (тот же Heinz) оказываются "под раздачей"!

Да, ряд из них могут и не пережить кризис, но ведь оставшиеся станут идеями роста в новом цикле! Уже очевидно, что период Великой рецессии заканчивается а с ним, как когда-то с периодом Великой депрессии, закончится рост "компаний пустышек" - продающих развлечения, отвлекающие нас от насущных проблем. Халявных денег больше не будет!

Что до нашего рынка, пока я вижу повторение коррекции в начале 2000-ого года. Вот так тогда выглядел РТС:

Даже если я поймал локальной дно 12 марта, неизвестно - какое из них я купил. Как видно, в то непростое время мы так же пилили боковик и я помню ощущения в 2001-2002, для всех людей нашей страны было очевидно - деньги нужно держать в долларах. Кстати, вот чарт доллар/рубль за тот же период:

Как видно доллар показал свои хаи аж в конце 2002 года, когда РТС был уже более чем в 2 раза выше дна конца 2000 года! Конечно же, нельзя ожидать полной (или даже частичной) аналогии. Я пишу это к тому, что момент максимально слабого рубля и нашего рынка может не совпасть, как многие этого почему-то ожидают.

Тем более, что если ЦБ и Минфин ко мне прислушаются и не станут повышать ставку, если евро пойдет "на паритет", то рубль просто обязан еще попадать к доллару. Сильный рубль, в момент стимулирования экономики, никому не нужен.

Металлы

Как известно, я держу существенную часть своих сбережений в металлах - серебре и платине. В последние дни по ним крайне негативная динамика, на фоне "схлопывания" пузыря в палладии. Причем тут явно виден процесс, который должен происходить в момент сдутия пузырей в кризис в любых активах. Палладий, после первого сильно падения на выходе инсайдеров, стал падать даже медленнее того же серебра! Это полностью объясняется отсутствием коротких позиций в последнем, против открытый в палладии. Плюс я уже вижу, как многие инвесторы начинают покупать палладий на отскок, загоняя себя в ловушку.

Однако, возвращаясь к началу статьи, в новом долгосрочном цикле деглаболизации все активы будут стремиться к справедливой цене. В этом случае основными бенефициарами роста должны стать перепроданные металлы, которые добываются на гране себестоимости и утилизируются в изделиях без переработки.

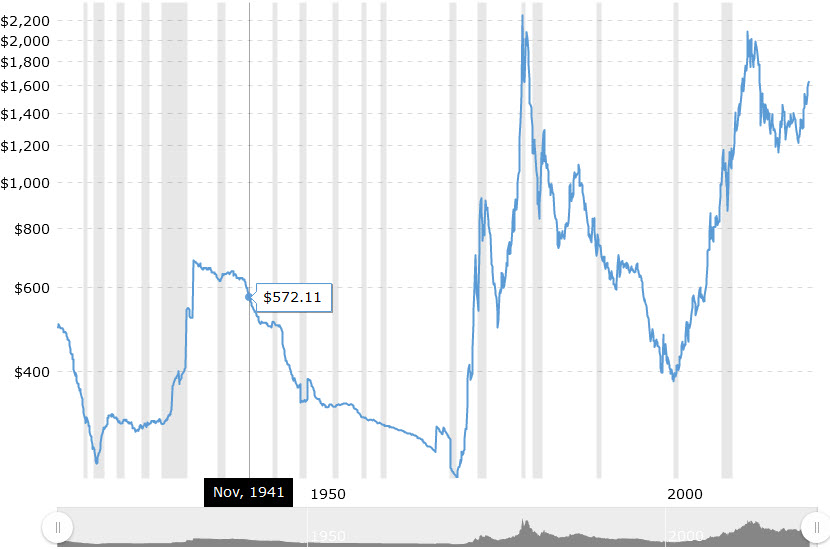

Опять же пример чартов серебра и золота в похожие моменты истории:

Да, я понимаю что тогда существовала привязка золота к доллару и прямое сравнение некорректно. Но сейчас серебро крайне недооценено к золоту и, до выправления ситуации, лучше иметь его в качестве защитного актива. Тем более, что на росте ставок все активы движутся к своей справедливой цене, а не наоборот. Вот когда будет серебро стоить лишь в 2 раза дешевле золота, вот тогда и надо будет его продавать. Может быть, уже моим детям :) .

Нефть

Мой позапрошлый прогноз от начала февраля назывался так: "Чтобы вырасти, нефть должна упасть или обзор по рынку". Нефть упала, теперь должна пойти в рост... При этом я не призываю покупать "на все дэпо" фьючерсы на Brent.

Нужно помнить, что фактически цена на нефть для Европы и Китая, которая торгуется под маркой Brent, сейчас стала еще ниже. Саудовская Аравия, своими скидками на нефть, поддержала бумажную цену на "черное золото" и не позволила ей сильно обвалиться. В противном случае, цена на нефть Brent была бы уже ниже 30$ и оказалось дешевле цены на WTI. Что, впрочем, было бы вполне логично и закончило бы долгосрочный цикл снижения цен на нефть. Но Саудовская Аравия пока не готова этого допустить, чтобы не обваливать цены на Saudi Aramco еще ниже.

Так что, лонгуем нефть после того, как Brent станет дешевле WTI.

Если вы не поняли такой логики, то решите задачку про яблоки и биржу, напрягите мозги. Надеюсь, потом вы будете с легкой ухмылкой читать наших аналитиков про нефтяные войны, конфликты внутри ОПЕК+, глупых Саудитов и идиота Сечина. Помните, мы все просто зрители спектакля в этом большом театре :) .

ИТОГО

Самое главное что нужно понять, наступает переломное время. Такое, при котором никто из ныне торгующих на бирже не работал. Поэтому нужно соблюдать общие принципы торговли в кризисное время - никаких маржинальных позиций! Руководствоваться принципами справедливой цены, на любой имеющийся у вас актив.

Не стоит пытаться играть на отскоках того же палладия, нужно держаться подальше от перекредитованных компаний, нельзя лонговать фьючерсы на индекс, конечно же нельзя покупать воздух - лезть в крипту. Запомните, в кризис главное - не потерять и суметь дождаться выправления ситуации в правильной позиции. Причем это касается как советов не лезть на фортс, так и пускать 100% депозита в фонду. Лично я пока около 30% от депозита держу в долларах, еще 20% в металлах.

Я, вы, любой другой аналитик - можем ошибаться. Вполне возможно, нас ждет очень сложное время и ЦБ придется вновь загнать ставки выше 20-30%. В этом случае вы обязаны не потерять хотя бы в рублях, не проиграть депозиту в Сбербанке. Продав доллары на взлете курса рубля в таком сценарии вы, скорее всего, отобьете все потери в течении 3-5 лет. Но если у вас уже нет валюты, то к такому сценарию вы полностью не готовы.

Однако, я с осторожным оптимизмом смотрю в будущее. Если я прав и в период деглаболизации цена на активы будет идти к своему справедливому уровню, то Русгидро не будет стоить как 2 мистраля, а унция серебра не будет дешевле золота в 100 раз.

Есть риск, что во время пертурбаций на рынке умрут наши финансовые структуры и можно остаться ни с чем. Но даже в этом случае я, в данный момент, больше доверяю Сбербанку, чем условному Дойче или Юникредиту. Время меняется и если бы 10 лет назад кто-то мне сказал, что Сбербанк будет надежнее Дойчебанка, я бы покрутил пальцем у виска. А сейчас?

В любом случае, мировая экономика с целью кардинальных изменений пока использует тригер войны с вирусом, а не с друг другом, это уже не может не радовать.

P.S.

Как я уже говорил, я не собираюсь писать посты часто в период кризиса. Я ошибся в динамике событий, не ожидал такой их интенсивности, поэтому финальный предкризисный обзор пишу уже, а не осенью этого года. Теперь, на следующие пол года, я принял для себя решение полностью отключить от рынка.

Буду следить только за ставками доходности на наши ОФЗ, посматривать на спред между WTI и Brent. В случае ухудшения ситуации и сильного повышения ставки, придется признать свою ошибку и, с целью фиксации прибыли убытков, переложить доллар в рублевые ОФЗ - забыл об инвестициях в фондовый рынок на ближайшие годы.

Если же я прав, то пока жду инверсии спреда между WTI и Brent, такое часто случается перед разворотом на рынке нефти. На этом можно будет покупать наши нефтяные компании, возможно и саму нефть.

При этом я буду игнорировать все новости по поводу коронавируса, карантинов, инсайдеров продающих Сбер и т.п. Все это сейчас ненужный фон.

По сути все разумно написано. ИМХО. Буквально вчера смотрел презентацию на Кембридж Интернешионал. Говорили про 90-летние циклы в календаре этрусков. Проводили параллели с современной историей. В чем-то перекликается с Вашими мыслями.

Но пока получается очень красиво, циклы ровно по 40 лет: 1940 — 1980, 1980 — 2020. Хотя полных аналогий на рынке не бывает.

4 марта (маленькое совпадение: визит Трампа в Индию в конце февраля и подписание новых соглашений) Верховный суд Индии вынес вердикт, отменяющий решение Резервного банка (RBI) о запрете местным банкам обслуживать криптовалютные компании, а 5 марта власти Южной Кореи после нескольких лет обсуждений приняли поправки в действующее законодательство, по сути вводящие криптовалюты в правовое поле.

Welcome to new reality!

Новая валютная система (уже скоро)

Спасать старый мир — не будут (спишут в пропасть).

Война перестала быть «форс-мажором». К нашему счастью…

Сейчас запустили один из двух вариантов: эпидемия и стихийные бедствия.

Надеюсь, до второго варианта дело не дойдет, но очень напрягает «закрытие границ» и требования вернуться «поголовью в дом родной»…

как дальше будут обнулять долги и через что спасаться — гадать нет смысла.

о всех «экстренных решениях закрытых правительств» узнаем постфактумом, в всем известной позе…

Самое время для отдыха и здорового образа жизни))))

P.S. (для ЛАНЫ): КОРОНОВИРУС — это всего лишь повод (глобальной угрозы он не несет) для обьявления эпидемии, такой маленькой юридической формальности в международном праве…

При этом сама идея криптовалют это простая математика. Что уж говорить, я сам, учась еще на младших курсах университета, реализовал некий аналог «биткоина» просто в качестве лабораторной работы. Возможно поэтому и не стал даже заморачиваться с майнингом — считал это полной ерундой, хотя узнал о «битке» еще тогда, когда его можно было майнить на обычном ПК.

будет что-то новое, через регулируемые и контролируемые рынки, и под новыми названиями

Центральный банк Швеции начинает тестирование собственной электронной валюты (21.02.2020)

Таких примеров много…

Систему готовят…

Но как подготовится к такой ситуации, я не очень понимаю. Это уж совсем трешь полный будет :).

1. Альткойны сгорят полностью…

2. У Биткойнов останется маленькая коллекционная ценность… 10-20 долларов за монету… Просто потому, что первые…

3. Собственно, единственное, что будет нового — единый мировой центр эмиссии мировой валюты, распределенный по block chain… В рамках него, в течение года, каждый из ЦБ стран сможет произвести не более n единиц этой валюты ( и общий клиринг международных расчётов тоже через эту сеть вместо свифта).

Так, можно заместить ФРС в международных расчетах, когда будет похоронен доллар.

Было бы интересно посмотреть еще на Ваше мнение по российским бумажкам — что и когда думаете покупать, было бы здорово по секторам.

По сути вижу расхождение Вашей позиции с позицией Алексея Кречетова — Вы ждете перехая по доллару и не выходите из него, он же наоборот полностью вышел в рубль для закупки фонды и ожидает укрепления рубля. Что думаете по его позиции? Не боитесь упустить возможности закупить российские акции на локальном дне или еще ждете перелой по РТС?

Какие мысли по нашему госдолгу? Несмотря на всю эту сумятицу, ОФЗ серьезно не льют, все впереди или ОФЗ при правильной политике нашего ЦБ лить и не будут?

Его _ставка_, что по результатам текущего кризиса ресурсодобывающие бумаги и банки вырастут от минимума в 6-10 раз… Т. Е., тот же Газпром может стать 600 рублей, если минимум уже видели..., может, 250, если минимум окажется 25 рублей… Вот, под эту мечту он собирается вложить большую часть денег, которые он наспекулировал за свою жизнь…

Если его ставка зайдёт — по размеру капитала он станет русским баффетом…

Если, в итоге, кинуты будут не только имевшие плечевые позиции, но и простых акционеров кинут так или иначе — ну, не знаю, как он жить будет дальше… Но, мужик умный, какую — нибудь подработку найдёт…

При этом, возможная просадка от сидения в рубле на 25% в моменте его не пугает…

Но, пока имеем совсем другую картину.

Впрочем, нужно констатировать. За 7 лет предсказывать рынок я так и не научился…

Все время лебедь прилетает… Чёрный…

На чем вырастет? На росте цен, а вернее даже ценности сырья. Как уже говорил Алексей, и тут я с ним согласен, нас ждет сырьевой цикл.

То, что обвалился так резко с хаев начала года, но ведь это может быть коррекцией к росту?

В целом все стандартно: банки, газовики, энергетика, телекомы. Буду докупать нефтянку и, возможно, металлургов. Добавлю в энергетику другие компании: Энэл, ОГК-2.

После первой покупки уже не боюсь не успеть, в крайнем случае докуплю уже на росте, это не большая проблема. Но покупать сейчас на 100% от депозита — крайне рискованно! Да, пока ОФЗ не льют, но все сразу изменится если наш ЦБ резко повысит ставку. Я этого не жду, но такой сценарий возможен — на это и держу остаток долларов.

С Алексеем у меня принципиальное различие во взглядах только по евро/доллар. Он ждет — сильно вверх, я — сильно вниз. Из этого уже и исходит мой прогноз по перехаю доллар/рубля.

По газовикам Вы говорили, что газпром рисковано из-за санкций, делали ставку на Новатэк, решили все же газпром взять? На каком уровне?

Речь не про 100% депозита, а про основательный закуп фонды на текущих уровнях РТС. Просто если исходить из Вашей логики, то стратегически правильно сидеть в долларе, соответственно, это чревато упущением возможности затариться сейчас.

По теме евро/доллар конечно очень интересно посмотреть комментарий к Вашему посту от Алексея.

Еще раз спасибо! Вас очень интересно читать. Пишите чаще.

До 12 марта я сидел, преимущественно, в долларе. Его доля была более 70%.

Думаю даже рискованней моих российских бумаг.

Хотя по доллар/рублю можно ожидать отката до 68.50 — закрытие гэпа, там желающие диверсифицироваться получат еще один шанс.

Но, еще раз, даже если рубль упадет до 86 в течении пары лет, РТС за этот же период может вырастить до ист. хаев! Стоит ли продолжать сидеть в долларе в этом случае?

Пока основной вариант — сильный (!!!) рост фонды России даже на фоне ослабления рубля к доллару. В этом случае купленный ВТБ по 3 копейки и проданный по 1 рублю позволит пережить рост доллара на 10% к рублю :).

Далее была доп эмиссия префов, крах лемона и т.п. Теперь ВТБ больше того, старого ВТБ, на порядок, но стоит гораздо дешевле.

Будет ли это долго продолжаться? Я не думаю.

Самому очень интересно — сбудится ли мой прогноз по евро/доллару. Пока почти все уважаемые мною аналитики предрекают проблемы для доллара, а не для евро.

Кстати очень интересны ваши мысли по фунту? Честно говоря, я такого сильного движения вниз по нему не ожидал.

По валютному рынку только разбираюсь…

и ваш анализ придаёт полную уверенность моему техническому.!!! :))

Когда все что технически вижу на графиках, здесь подтверждают хорошим анализом фундамента.

Всё верно рост доллара на всех инструментах разворотные фигуры в основной нисходящий тренд на месяце.!!!

Рост доллара, но не сразу. Всё… первый рывок сделан и сейчас остановка и коррекция в дневных уровнях. При том многомесчная и видимо как раз до выборов.

А вот золото и серебро так же ничем теперь от валют не отличаются, полная корреляция произошла. Разворот в основной нисходящий так же на месяце..!!!

Так что только коррекция намечается в дневных уровнях. Но никакого роста…

Что в принципе и на индексах. Да и всегда так было во времена цикличности о которых вы говорите.

По золоту и серебру основной посыл — они могут начать двигаться в разные стороны. Такое уже бывало в истории… Хотя тут, конечно, на меня поза давит :).

А в следующем месяце золото сформираует уровни коррекции на дневном и месяце, выше которого уже не выйдет… Наблюдать просто непробиваемый уровень за несколько месяцев.

И да, все правильно вообще-то..., золото в следущем месяце упадет ниже и будет формировать уровни коррекции 1550.0~1450.0 ниже чем серебро.

А серебро, да возможен откат выше на коррекцию чем у золота.

Но это максимум ~ 17.50,

к 19.0 уже не вернётся думаю…

Вот опять же спасибо, благодаря вам увидела сейчас как будет корректироваться серебро. Действительно оно пойдёт выше на откат чем золото. Но лишь на откат вершины на 18.0 и 19.0 не пробьёт уже.

Подскажите, пож-та, серебро в каком виде держите? Больше года присматриваюсь к нему, пока торгую через фьючерс. Если брокер обанкротится, фьючерс на серебро стремно в будущем.

У меня все проще: черточки показывают дно по РТС на 900, 2е — на 700. СиПи 2200, 2000 соответственно. Евра еще недовыстрелила-1.20, только потом на паритет и ниже. Евру буду сдавать при долларе 82-85. Набор всяких русских акций, серебро идет к моим уровням покупок 13.6

По евре я ждал выстрела на 1.18 еше осенью прошлого года и он бы был, если бы банки не закрыли выход из керри-трейда. Сейчас, боюсь, 1.15 были уже хаями.

Либо второй вариант- переход системы из стабильного состояния в состояние инфляционного шока. Наподобие начала 80-х. При инфляции около 15-20 годовых, за лет пять накопленный долг будет практически уничтожен. При этом стоимость активов потихоньку подтянется к новой реальности и можно будет начинать жить с чистого листа.

А как иначе? Долг накоплен огромный. Либо его обслуживать при сверхнизких, либо даже отрицательных ставках. Либо долг каким либо образом облегчить, дабы он уже не представлял существенных проблем для должника.

Далее, со средней инфляцией 5-7%, можно будет девальвировать пузырь за 40 лет без особых проблем.

Вот у Европы и Японии проблема, это да.

А вообще вопросы более чем сложные. Наверняка какой Бернанке, почитав наши рассуждения, тихонько бы посмеялся)) Возможно властьимущие уже имеют какой хитрый план, написанный на листочке и хранящийся в сейфе, который потихоньку и реализуется. Но факт остаётся фактом- над фиатными деньгами издеваются как могут, и держателям сих бумаг в долгосрочном плане наверное ничего хорошего, увы, не светит)

Сможет ли потом, когда стагфляционный процесс будет реалтностью, ЕЦБ или банк Японии поднять ставки. Нет, не сможет, никак не сможет, иначе экономики южных стран Европы и Японии рухнут!

Сможет ли это сделать ФРС? Да, сможет. И для США, с учетом того кто к новому сырьевому циклу они уже готовы, катастрофичных последствий не будет. Сможеи лм поднять ставку банк Англии? Да… Более того, они уже делали так раньше после резкого роста инфляции под 3% в 2017 году. Они уже прошли проверку на прочность тем самым.

Президент США Дональд Трамп во время визита в Европу на прошлой неделе выразил удивление, что кто-то покупает европейские облигации с отрицательной доходностью. Он удивился бы еще больше, узнав, что заметная часть этих бумаг оседает на пенсионных счетах США, пишет Bloomberg.

«Я хочу знать, кто эти люди, — сказал Трамп 22 января 2020г. в интервью CNBC в швейцарском Давосе, где он принимал участие во Всемирном экономическом форуме. — Кто эти люди, которые покупают такие бумаги? Они инвестируют в Германию, а в итоге остаются с меньшим количеством денег».

Для начала тремя крупнейшими держателями бондов Германии с погашением в августе 2029 г. являются BlackRock Inc., Capital Group и Vanguard Group Inc., которые входят в число ведущих управляющих компаний США, свидетельствуют данные, проанализированные агентством Bloomberg.

Доходность немецких бумаг составляет минус 0,30%, и большая часть выпуска находится в фондах этих фирм, которые формируют основные компоненты целевых портфелей пенсионных накоплений.

Фонд Vanguard Total International Bond Index, на конец года управлявший активами примерно на $140 млрд, имел в своем портфеле $900 млн этих бумаг.

Более того, биржевой вариант этого паевого фонда, который отражает его структуру, в прошлом году зафиксировал рекордно высокий приток средств — около $11 млрд.

Ставки ниже нуля необязательно означают отрицательную доходность. Если спрос на бумаги приводит к их удорожанию, одновременно опуская ставки еще глубже в отрицательную зону, инвесторы получают прибыль от роста рыночной стоимости бумаг.

Некоторые американские инвесторы также покупают иностранные облигации, хеджируя их, например, с помощью свопов, чтобы устранить курсовые риски.

Фонд Vanguard в прошлом году принес отдачу 8,3%, опередив почти 60% своих конкурентов.

Так зачем же фонды покупают такие бумаги? Очевидно, операции совершаются в расчете на дальнейшее смягчение политики ЦБ, что приведет к удорожанию этих бумаг. Кроме того, судя по всему, инвесторы не ожидают распродаж на этом рынке.

К тому же не стоит забывать, что отрицательные ставки в Европе существуют уже достаточно давно и инвесторы привыкли работать на таком рынке.

Плюс у фондов часто есть правила, держать определенную долю в гос. бумагах.

Я имел ввиду скорее реальный капитал, он в отрицательные доходности, разумеется, не лезит. Керри-трейдеры — да, но как только они увидят дно по снижению ставок, сразу выскочат.

Лили долго, с периодическими паниками и стрессами, но в целом был рост.

вдохновляет, но сорян, крови не было… для преломного момента в поколениях очень лайтово все пока имхо, пока легким испугом даже не отделались… не?

Я все таки оптимист и надеюсь, что ограничимся торговыми войнами и хайпом на вирусе.

Сейчас же — просто станешь уборщиком или, в лучшем случае, продавцом чего-то там… Ну, и лишишься роскоши, заработанной в хорошие годы… Но, жизнь продолжится, пусть и с понижением уровня…

Т.е. по сути обрушение долгового рынка. Этот сценарий далеко не лайтовый.

Мало не покажется никому, в том числе и тем, кто ждёт когда прольют ОФЗ ))

Сейчас очень сложная ситуация и держать что-то одно — крайне опасно. Даже доллар могут «обнулить» под конец всей этой игры.