Продал часть акций из портфеля или действительно ФРС не боится инфляции?

К сожалению, рынок все-таки пытается реализовать сценарий W-образного восстановления и мне пришлось закрыть часть позиций. Я полностью вышел из акций:

- Сбербанка

- ВТБ

- Газпром

- Новатэк

Все еще держу бумаги:

- Ростелеком

- МТС

- Мосбиржу

- Русгидру

Почему же я закрыл позиции? На самом деле, основная причина только одна - разгон инфляции в США.

Инфляция в США

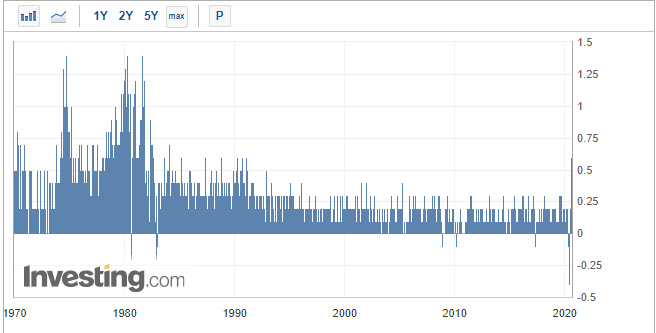

С июля я жду подтверждения разгона инфляции в США. К сожалению, статистика по инфляции запаздывает и подтверждение мы получили совсем недавно: Индекс цен производителей (PPI) и Базовый индекс потребительских цен (ИПЦ) вышли лучше ожиданий со значением 0.6%.

Это не много, но если посмотреть на историю, то значение выше 0.5% по PPI предвещало падение рынков в следствии зажатия ликвидности, а ИПЦ выше 0.6% мы в последний раз видели в 1991 году:

Да, конечно же, ИПЦ показатель м/м и пока годовая потребительская инфляция находится в районе 1%, что даже ниже таргета ФРС. Но надо учитывать, что уже с сентября "сидеть дома на пособии" становится менее выгодно и, учитывая скорую доступность прививки от коронавируса, люди массово начнут выходить на работу. Работающие люди означают дальнейшее повышение инфляции.

Инфляция США - признак роста энокомики?

Возможно в США все хорошо с экономикой и инфляция является логичным продолжением цикла восстановления? Увы, но это не так! Отчеты за 2 квартал, действительно, оказались лучше ужасных ожидания и просто плохими. Но на 3 квартал ожидания увеличились, а фактическая ситуация - нет. При этом цены на активы, даже исключая перегретый сектор Nasdaq, уже почти восстановились.

Но и с высокотехнологичными компаниями не все так просто. Последним драйвером роста в них являлся - карантин. Сейчас, после создания вакцин разными компаниями из разных стран, необходимость карантина уйдет и высокотехнологичный сектор так же окажется под давлением.

Что ждет нас осенью в США?

Итак, давайте просуммируем все факторы:

- Высокотехнологичный сектор потерял основной стимул роста.

- Циклические бумаги будут под давлением плохих отчетов за 3 квартал.

- На фоне роста инфляции ФРС начнет зажимать ликвидность и, возможно, даже заговорит и цикле роста процентных ставок.

Понятно, что даже 1 и 2 пункта достаточно для локальной коррекции на 10-15%. Однако, если параллельно будет применен п.3 - на рынке США будет армагеддон похлеще мартовского. В этом случае можно не удивляться перелою по всем индексам.

С одной стороны, формально ФРС уже может сворачивать все программы стимулирования. С другой, на фоне плохих отчетов и дефицита ликвидности рынки уйдут в пике.

Спасет ли ФРС рынки снова?

В принципе, если падение рынков начнет уже скоро, у ФРС остается еще один способ спасти фондовые рынки - ввести таргетирование спреда доходности по облигациям.

Напомню, что рост инфляции спровоцировал локальный обвал долговых бумаг, доходность трежерис выросла на 33%:

Напомню, что прошлый рост доходности трежерис в июне (он выделен на чарте) привел, во-первых, к падению S&P 500 на 7%. А, во-вторых, был остановлен только заверениями ФРС о том, что инфляция нам еще не грозит очень и очень долго.

В то время я даже написал отдельный пост, где всех успокоил сказав, что пока сильного падения рынков можно не ждать. Действительно, так оно и вышло - рынок отпадал до 2900 по S&P 500 и развернулся вверх.

Но в то же самое время пошли разного рода "нехорошие звоночки", в первую очередь, рост цен на драг-металлы:

Во-первых, те кто меня послушали сделали около 50-70% на серебре за 2 месяца. На мой взгляд, это не мало... Но важно даже другое, важна причина выноса драг металлов вверх - высокие инфляционные ожидания. Рынок не поверил ФРС, обозначив это ростом драг металлов.

Но вернемся к началу, будет ли ФРС в этот раз спасать трежерис от распродаж вводом таргетирование спреда доходности (безлимитно скупая длинные бонды и еще больше накачивая систему ликвидностью) и признавать свои ошибки в прогнозах инфляции? На мой взгляд - пока нет.

Принимать столь радикальные меры сейчас будет крайне опасно, ибо уже через несколько месяцев в экономике США может начаться стагфляция: падение экономики г/г будет сопровождаться ускоренным ростом инфляции г/г. Пока рынок находится на хаях, гораздо разумнее зажать ликвидность (что, впрочем, ФРС уже и так делает), укрепить доллар и обеспечить нулевой рост инфляции до конца года.

К чему приведет зажатие ликвидности?

Я думаю ответ очевиден, к падению фондовых рынков и драг. металлов - падению цен на ресурсы. Однако, это будет только коррекцией к новым и очень продолжительным трендам. Поэтому лично я оставляю часть портфеля акций и практически все серебро, лишь частично пофикшенное на прошлом выносе вверх.

При этом глобальный тренд на рост процентных ставок в мире, на мой взгляд, уже разворачивается. В развитых экономиках больше не будет снижения процентных ставок в течении ближайших десятков лет.

Падение рынка перед выборами в США приведет к победе Байдена?

Да, именно так и будет. На мой взгляд, Трамп проиграет выборы в США и следующим президентом будет Джо Байден. Что это будет значит для нашего рынка? В первую очередь, новое санкционное давление. Разворот давления на противника в виде Китая на более привычного для США - Россию.

В этом случае США должны получить гарантии сохранения стабильности долговых бумаг, Китай их перестанет активно продавать. Китай, в свою очередь, получит передышку и сможет вернуть западные рынки в ключевых областях (внедрению 5G и т.п.).

При этом давление на нас может быть довольно жестким, возможно сбудутся опасения об отключении SWIFT. На этом, разумеется, сильно продавят наш фондовый рынок, поэтому я закрыл самые санкционно-зависимые бумаги.

Но это падение нужно будет откупать! Оно будет лишь коррекцией к дальнейшему очень продолжительному росту нашего рынка и укреплению российской валюты.

План укрепления рубля до 50 отменяется?

Разумеется, нет. Курс доллара к рублю сейчас на своих пиковых значениях. У меня было (и остается) предположение, что хаи мы уже показали и обновления хая не произойдет.

Основную поддержку рублю оказывает тренд на ослабления инфляции в России, с перспективами дальнейшего роста долговых бумаг. В отличии от развитых экономик страны EM еще остаются в цикле снижения ставок и только-только заходят в период дефляции. Помню в 2018 году я предсказывал инфляцию в России в 2026 ниже, чем инфляция в США. Посмотрим, сбудится ли прогноз :) .

При этом нужно понимать, что крепкий рубль не означает огромной силы экономики и даже роста уровня жизни. Благодаря силе нашей валюты правительство сможет реализовывать бюджет благодаря заимствованиям, а не за счет экспорта энергоресурсов. Однако, этот процесс так же приведет к надутию долгового пузыря, который точно так же, как долговой пузырь в США, будет смыт разгоном инфляции - только позднее.

Ближайшие цели по рынку

Моя цель по S&P 500 полностью исполнилась - рынок прошел 3350 пунктов. К сожалению, рубль не перешел к дальнейшему укреплению из диапазона 71-72 и, наоборот, ослаб до 74 рублей за доллар. В связи с этим цель 1400 по РТС, которая была рассчитана при рубле по 66 и ММВБ около 3000, исполнена не была. Однако, может быть исполнена в самое ближайшее время, в большей степени за счет укрепления рубля.

Конкретно по рублю пока остается сценарий укрепления в район 65/66 рублей за доллар и дальнейшее ослабление в район 75. Однако, вероятность такого сценария снизилась! Если рубль не перейдет к паникбаю в ближайшее время, то после 75 рублей за доллар может сразу двинуть в район 50 и покупать доллар по 65/66 смысла уже не будет.

Рынок, на мой взгляд, ужасно перегрет. Цели коррекции по ММВБ - около 2800 пунктов, при этом падение может ускорится на фоне новых, возможных, санкций! По S&P 500 цели ставить сложнее, в случае начала обвала Nasdaq индекс может и перелоить мартовские низы.

Основной сценарий по драг металлам - последняя волна роста на фоне начала падения рынков. Серебро, в этом случае, может достигнуть целей в 35-40 долларов за унцию. Возможно рост будет сопровождаться паникой за счет ускорения инфляции в США. Дальше последует глубокая корреция, возможно в район 19-21 доллара за унцию.

(Глава 7, «Ланиана»)

На чем тогда будет продолжительный рост после жестких санкций абзацем ранее? Или вдруг помирятся с Байденом или посорят его с Китаем?

Мамбу ждете на 2800, а рубль типа уже сейчас на пиковых значениях и перехая не будет.

В общем, одни домыслы гадания. Как, впрочем, и у всех тутошних аналитигов.

При этом в посте есть ссылки на рекомендации брать то же серебро, которое дало 50-70% прибыли. Ранее скидывал идеи покупки рынка (в марте) которые уже приносят по 40-80% в зависимости от бумаги. Сейчас написал, когда сам закрыл эти сделки.

— да и не только «тутошних»… Анализ, вообще, понятие такое, он по определению применим к уже свершившимся фактам/полученным данным/произнесенным фразам… А все будущее — туманно…

Вы же, видимо, владеете гораздо более точной информацией о будущих событиях...)

__

Скорее 50 это ориентир, который в том числе держу и для себя. Он говорит о том, что из валютных инструментов нужно выходить, а не накапливать их.

Краткосрочно, согласен. Но тут любой кто скажет, что рынки перегреты и скоро скорректируются, окажется прав.

Долгосрочно: сами же себе и противоречите.

> В развитых экономиках больше не будет снижения процентных ставок в течении ближайших десятков лет

> Однако, это будет только коррекцией к новым и очень продолжительным трендам

Это продолжительные тренды где? у нас?

Какой срок вы рассматриваете?

Т.е. в базовой валюте ставки будут подниматься или останутся на текущих уровнях, а в России будет тренд на рост? Это конечно очень интересно. Тренд у нас может быть только если сформируется новый цикл роста мировой экономики, тогда действительно все сырье будет расти и тогда действительно рубль будет укрепляться. Но как же он сформируется, если все вокруг на максимумах, включая нефть и если никакого кредитного сжатия еще и в помине не было? И произойти это может на падении доллара, а при кредитном сжатии мы увидим пока только его рост.

Я могу согласиться, что новый сырьевой цикл будет запущен, но только на горизонте в пару лет. До тех пор еще куча всего произойдет, что именно там покупать-то никто и не захочет, а надо будет.

сырьевой цикл — это не дурацкое слово, а просто обозначение начала нового цикла.

Когда экономики начинают расти и происходит кредитное расширение, спрос на сырье растет, а предложение не успевает, поэтому цены на сырье начинают тоже расти.

> Я жду накачки долга, в виде ОФЗ

Я прямо так и вижу очередь за ОФЗ при ставке в 4 процента, отсутствие перспектив дальнейшего понижения и растущей ставки в Штатах. Наши ОФЗ привлекательны только при наличии керри-трейда. Никакой другой причины их покупки — нет.

А про инфляцию в России — мне очень интересно как может быть тут дефляция при инфляции в Штатах и в Европе, когда у нас все основные потребительские товары — это импорт? Т.е. импорт будет дорожать в $, но попадая в Россию, дешеветь в рублях

Только вопрос: о каком восстановлении идет речь если падения еще не было.Была коррекция перед шорсквизом, который уже начинается и вынесет SP500 на 4000-4500 к моменту переизбрания Трампа?

Спасибо.

Но все же сохранил в закладках с пометкой "«Перечитать после обвала рубля»...)

__

Плюс от самого актива. Сейчас в серебре пошла дикая волатильность, может быть резкий вынос вверх.